自分(被相続人)の財産を家族(相続人)に相続させたいとき、全財産を記した財産目録の作成は通る道のひとつ。

相続に該当するすべての財産を事前に書き出しておかないと、家族が予期せぬ相続税の支払いで困ったり、知らない借入を相続して苦しんだりするケースがあります。

生きているうちに自分の相続財産を一覧にしておけば、相続税の節税対策ができたり相続放棄の話し合いができたりと、家族にとっても利点が多いのも事実。

この記事では、自分の財産を一覧で把握できる財産目録の作成メリットを解説!

財産目録が無料で作れる情報や相続税対策、相続トラブルにならないための注意点までわかりやすく紹介します。

財産目録とは?相続財産のすべてを特定する時に大活躍

財産目録とは、自分(被相続人)が所有するすべての財産を一覧にしたものです。

預貯金や不動産といったプラスの財産から、借入や負債をはじめとしたマイナスの財産まで記載し、財産のすべてを把握するために作成します。

自分の全財産を把握しておかないと、家族(相続人)は遺産分割協議ができないので、財産目録はとても大切な書類です。

財産目録をつくらなかった場合、忘れていた相続財産があとから発覚したとなれば、家族は再度遺産分割協議をおこなわないといけません。

家族間でのトラブルや負担を防ぐためにも、次項では事前に作成すべき財産目録のメリットを紹介します。

財産目録を作成するメリット4つ紹介!相続人の負担を軽くする裏技とは?

財産目録を事前に作成しておけば、家族(相続人)は効率よく相続の手続きができます。

また、遺言書の作成を考えている人にとっては、財産目録の作成は必ず通る道であり、時間をかけてでも作成すべき書類です。

ここでは、財産目録が果たす4つのメリットと、相続税の負担を法的に軽くする裏技まで紹介します。

1.【財産目録の作成メリット】プラスの財産とマイナスの財産の把握が明確

財産の種類には、プラスの財産とマイナスの財産があります。

「プラスの財産だけを引き継げばいいのでは?」と思いがちですが、ひとつでもマイナス財産があれば、家族(相続人)は引き継がなければいけません。

遺された家族にとっては、相続したい財産もあれば、相続したくない財産もあるでしょう。

家族に負債を負わせたり、相続税で迷惑をかけたりしないためにも、プラスとマイナスの財産を洗い出す作業はとても大切。

家族がスムーズに遺産分割協議ができるよう、プラスの財産からマイナスの財産まで細かく記載しておきましょう。

2.【財産目録の作成メリット】公平な遺産分割協議ができる

相続で大切なのは、相続人同士がトラブルなく公平に相続できるかどうかです。

財産を簡単にまとめただけのメモや、財産のありかを口頭で聞いただけでは、家族(相続人)にとって不安でしかありません。

遺言書があれば家族は遺言書に従いますが、遺言書がない場合は公平に遺産分割していくケースがほとんどです。

生きているうちに財産目録を作成しておけば、家族と一緒に財産を確認できるので、全員で折り合いをつけながら遺産分割ができます。

誰がどんな財産を引き継ぐのかをスムーズに把握するためにも、財産目録は生きているうちに作成しておくべきです。

3.【財産目録の作成メリット】マイナスの財産が多ければ相続放棄する覚悟ができる

財産目録でマイナスの財産がプラスの財産よりも明らかに多いとわかった場合、家族(相続人)は相続の放棄ができます。

相続放棄するためには、相続の開始を知ってから3ヶ月以内に家庭裁判所へ「相続放棄申述書」を提出しなければいけません。

あらかじめ財産目録を作成しておけば、相続開始後すぐにでも相続放棄の手続きが可能です。

しかし、一度相続放棄してしまうと、プラスの財産も相続できません。

マイナスの財産が多い人ほど、財産目録は必ず作成しておきましょう。

家族(相続人)としては、マイナス財産が多いとわかれば相続放棄の覚悟ができます。

家族が相続放棄した場合の相続権は、相続順位が低い人へと移ります。

親戚をトラブルに巻き込まないためにも、マイナス財産をのこさないお金の管理が大切です。

4.【財産目録の作成メリット】相続税の申告が必要かどうかがわかる

相続税とは、相続によって取得した財産に課される税金です。

相続税の対象となる財産は、プラスの財産からマイナスの財産を控除した相続財産の合計額となっています。

相続財産の合計額が、「基礎控除額の範囲内」におさまれば、相続税はかかりません。

財産目録があると、事前に相続税の有無や支払金額の目安がわかるため、家族(相続人)にとっても大切な書類です。

【相続税の基礎控除額とは?】

一律3,000万円+(一律600万円×相続人の人数)=基礎控除額

と、計算式で決まっています

相続税の支払い有無を判断するには、「相続税課税対象の財産」があるかどうかを確認します。

【相続財産の合計額-基礎控除額=相続税課税対象の財産】

例:相続財産の合計額5,000万円で、相続人が配偶者1人、子供2人の場合

5,000万円-基礎控除額(3,000万円+600万円×3人)=200万円

計算式を例に出すと、200万円が相続税課税対象の財産としてみなされます。

相続税課税対象の200万円を法定相続分の割合に応じた税率をかけて、最終的な納付額を計算します。

反対に、相続財産の合計額から基礎控除額を差し引いた値が0かマイナスになった場合、相続税はかかりません。

【相続税の負担を軽くする裏技とは?生前贈与について紹介】

相続税の節税対策のひとつに「生前贈与」があります。

生前贈与は、自分(被相続人)の死亡日からさかのぼって3年よりも前の110万円以内の贈与であれば、贈与税がかからないといった制度。

1年間に取得した財産の合計が、1人あたり110万円以下であれば贈与税はかかりません。

相続税課税対象の財産がプラスになりそうな場合は、毎年110万円以下の財産を相続しておくと、結果的に相続税の節税へつながります。

生前贈与に関しては、細かい基準が定められています。

生前贈与として相続したつもりでも、把握不足で相続税課税対象になってしまうケースも。

節税を考えているなら、法的なアドバイスがもらえる税理士に相談しましょう。

財産目録を作成しても家族で揉めやすい相続トラブルのパターンを紹介

財産目録をあらかじめ準備していれば、相続がスムーズに進むことは間違いありません。

しかし、「我が家はみんな仲いいから大丈夫!」と家族円満な場合でも、蓋を開けてみると、兄弟が絶縁するほど揉めるケースや裁判沙汰になるケースも。

ここでは、財産目録を作成していても、家族で揉めやすい相続トラブルのパターンを紹介します。

【家族間で揉める相続トラブルのパターン】

- 財産の分け方に納得できず意見が合わない

- 相続人が多いのに大きな財産が実家の不動産しかない

- 介護の負担が偏っているのに「寄与分」を認めてもらえない

相続トラブルとして多いのが、財産のほとんどが実家しかないパターン。

「長男が実家を継ぐのが当たり前だ!」と主張された場合、他の兄弟と対立してしまいます。

対処法としては、実家を売却して現金で清算するのか、長男が兄弟に代償金を支払うなどがあります。

家族で揉める前に、しっかり解決策を練っておきましょう。

次に、自分(被相続人)の介護を献身的に行った家族(相続人)に対しては、本来の法定相続分よりも多くの財産をもらえる「寄与分」が認められます。

しかし、介護してこなかった家族から、寄与分を認めてもらえないケースも…。

家族間での相続トラブルを防ぐためにも、介護についての話し合いや、あらかじめ遺言書を用意する等の対策をしておきましょう。

遺言書の中でも、書式の不備で「無効」と主張されず、遺言者の意思をそのまま反映できる公正証書遺言がおすすめです。

おまかせ相続名古屋では、財産目録や遺言書の作成も可能です。

相続税や贈与税、寄与税に関する相談も親身に対応!

お気軽にご相談下さい。

財産目録の用紙に記載する財産の種類は?借金まで書く必要ある?

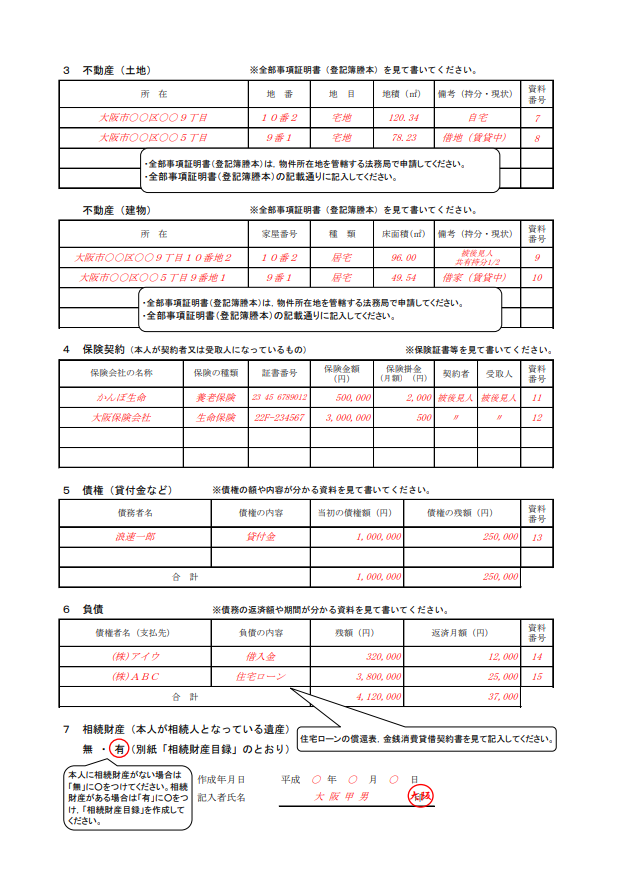

財産目録の用紙には、すべての財産を記載しないといけません。

すべての財産には、プラスの財産から借入等のマイナス財産まで含まれます。

| プラスの財産の例 | マイナスの財産の例 |

|---|---|

|

|

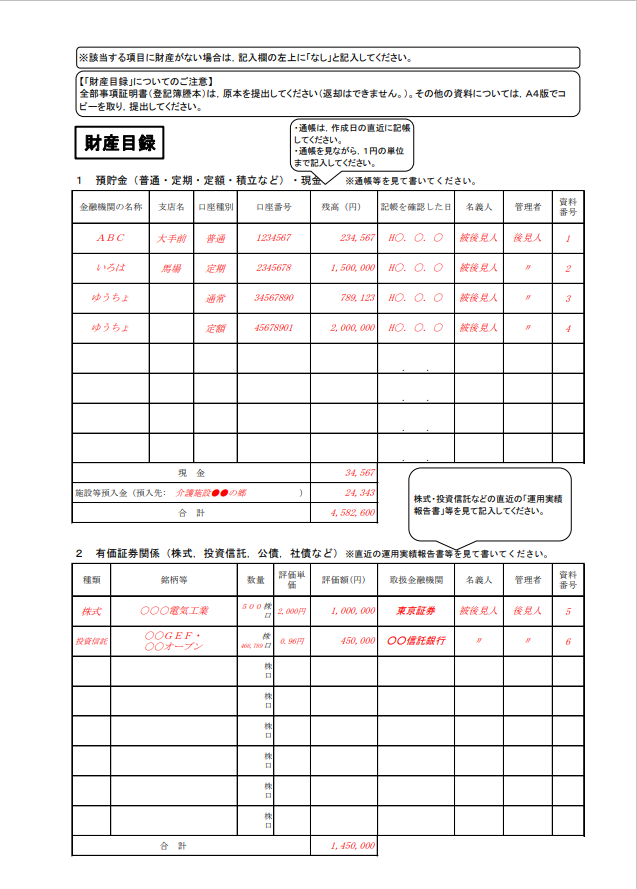

上記の財産を用紙に記載する際、財産内容を明確に特定できる情報が必要です。

預貯金であれば、銀行名・支店名・口座番号・口座名義人を。

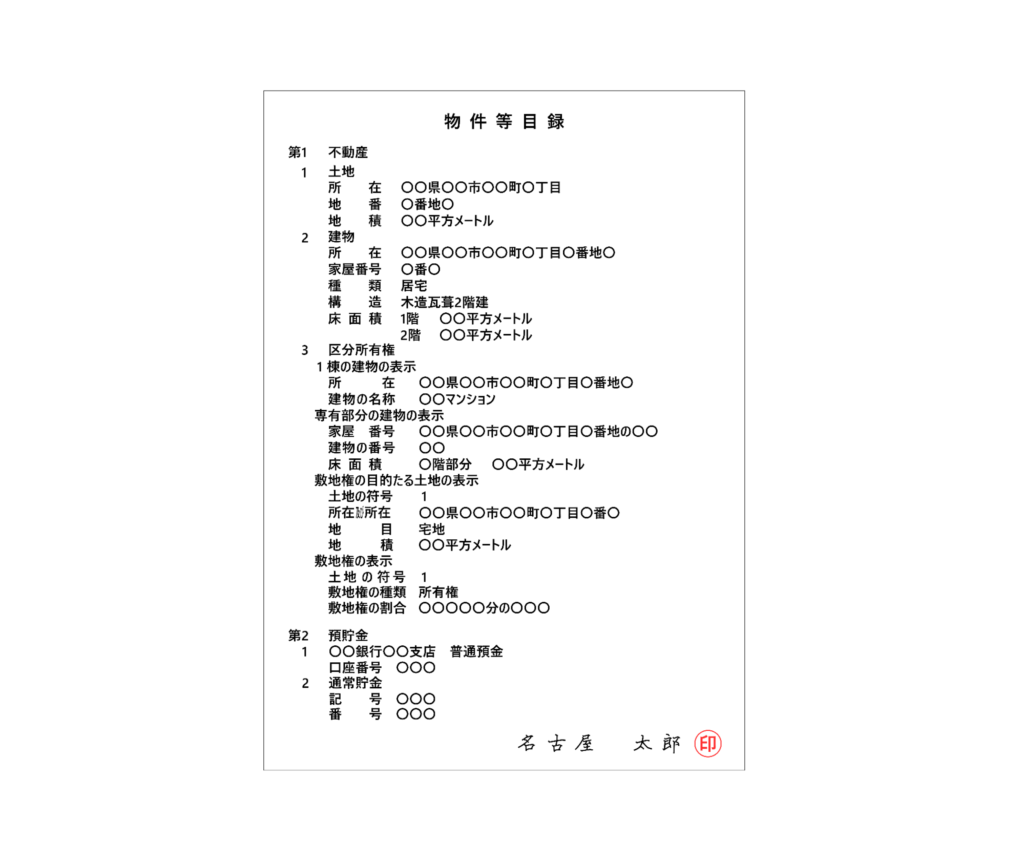

実家等の不動産であれば、郵便で使う住所ではなく、登記されている土地の所在と地番・地積を記載します。

家族(相続人)がすべての財産を把握できるよう、財産状況が大きく変わった時は随時内容を変更していきましょう。

結論財産目録の書き方は自由!最後には必ず自身の署名押印

結論から言うと、財産目録に決められた書式はありません。

しかし、準備した用紙の最後には必ず自身の署名押印が必要です。

とはいえ、財産目録における入力サンプルがあると不安なく記入できるのも事実。

次項では裁判所が発行している書式のテンプレートを紹介します。

財産目録はテンプレートを見ながら入力すれば自分ひとりで作成できるので無料

財産目録を自分で作成したければ、裁判所サイトにあるフォーマットよりダウンロードできます。

テンプレートを見ながら入力すれば、自分ひとりで作成できるので無料です。

所有している財産のみを当てはめて記入し、作成年月日と署名押印を忘れずおこなえば、財産目録の作成が完了します。

複雑な財産を複数所有している場合は、専門家に任せるのも手段のひとつ。

記入漏れがあると相続の際にトラブルへとつながるので、不安な人は専門家に任せましょう。

財産目録を作成するためには莫大な時間をかけて調べ上げる財産調査を

財産目録を作成するためには、まず自分(被相続人)の全財産を調査する必要があります。

自分が今生きていれば、所有している全財産の把握は可能でしょう。

しかし、突然死去した場合、遺された家族(相続人)はエンディングノートや遺言書がない限り、すべての財産を把握しきれません。

そこで、故人の財産が把握できない時におこなう調査として「財産調査」があります。

財産調査は、家族にとって手間や時間がかかる調査。

相続財産がありそうな銀行や不動産をひとつずつ調べたり、郵便物やメールに財産情報がないかチェックしたりと大変です。

莫大な時間をかけて調べ上げる財産調査を終えないと、財産目録は作成できません。

財産調査の方法を詳しく知りたい人は、「財産調査にかかる費用や方法」を参考にしてください。

財産目録に記入漏れミスがあった場合どうなる?相続人への影響とは

財産目録を作成するにあたって、完璧に作れる人もいれば財産の記入漏れといったミスをしてしまう人も。

遺された家族(相続人)は、財産目録を元に遺産分割協議をしますが、相続終了後に追加の財産が発覚するケースもあります。

相続後、新たな相続財産が発覚した場合、追加分だけ再度分割協議をしなくてはいけません。

追加の財産がプラスであれば相続税の修正申告をしますが、多額のマイナス財産であれば話は別です。

マイナスの財産が判明した場合、相続開始後3ヶ月の熟慮期間内であれば相続放棄もできます。

しかし、熟慮期間を過ぎてしまっていた場合、家族はマイナス財産の相続を放棄できなくなります。

マイナス財産の存在を全く知らなかった場合においては、例外的に相続放棄の期間伸長が認められるケースも。

いずれにせよ、相続財産の記入漏れがあると相続トラブルに発展してしまう可能性もあります。

財産目録には、財産の記入漏れがないよう注意してください。

財産目録は裁判所のテンプレートを!複数の財産があれば専門家のアドバイスを

相続財産の種類が、預貯金や実家といったわかりやすい場合は、自分(被相続人)ひとりでも財産目録の作成ができます。

裁判所サイトにあるエクセルデータをダウンロードすれば、無料で作成が可能。

入力後はフォーマットを用紙に印刷し、署名押印をすれば完了です。

財産目録を作成すると、基礎控除額と相続財産の合計が見えてきます。

基礎控除額が相続財産の合計よりも少ない場合は、相続税の申告が必要に!

複数の財産を所有している人の場合は、一人では把握できないケースもあるので、専門家のアドバイスも必要です。

生前贈与を考えている人は、税金のプロである税理士に相談しましょう。