副業解禁の流れに伴い、アフィリエイトやネットショップ(ECサイト)などのネットビジネスをしている人が増えています。

しかしネットビジネスで発生した経費の扱いや税金の計算方法が分からず、税務署に指摘されたらどうしようと不安に感じている人も多いはず。

ネットビジネスに強い税理士に相談すれば、「SEOで順位が上がり売り上げが伸びて~」「CVされないから売上がない…」といった専門用語も理解されますが、ネットビジネスを専門としていない税理士だと理解するのに時間がかかる場合も…。

この記事では、ネットビジネスに強い税理士事務所を10社厳選して紹介します。

ネットビジネスで得た所得の無申告がバレる理由や、どのような費用が経費になるかも解説。

副業をしているサラリーマンができる節税対策から、良い税理士の探し方、アフィリエイト等の税理士費用まで紹介していきます。

税理士が必要なネットビジネスの職業種類

- アフィリエイト(広告収入)

- ブロガー(広告収入)

- インフルエンサー(広告収入)

- YouTube動画コンテンツ作成(報酬)

- Webライティング(報酬)

- データ入力(報酬)

- Webデザイン、イラスト作成(報酬)

- インターネットオークション、せどり

- 素材販売

- 物販販売

- SNS運用

- スキル、ノウハウ販売

- 有料記事販売

ネットビジネスの中でもアフィリエイトに強い税理士!相談実績豊富

ネットビジネスの中でも、アフィリエイトに強い税理士事務所は、以下の5社です。

税理士本人がアフィリエイターの事務所から、副業をするサラリーマンの相談実績が豊富なところまで様々です。

ぜひ自分に合った税理士を探してみましょう。

ネットビジネス世代の若手税理士が悩みを解決!おまかせTAXミニマム税務顧問

ネットビジネスに詳しい税理士とは、インターネット知識が豊富で、実際にネットビジネスに携わっている若手税理士です。

おまかせTAXミニマム税務顧問の税理士は、合格率が低い税理士の若手のホープ。

世代的にもネットに精通してる税理士で、実際にネットビジネスをしているクライアントもいるため、税金関係の相談はお手のものです。

ネットビジネス初心者にとって、税金を支払うボーダーラインや税務書類に適した売上管理は、正直なところ不安でいっぱいなはず…。

おまかせTAXミニマム税務顧問なら、副業で事業を始めた人にも嬉しい個人での顧問契約が、月額なんと3,300円(年商1,000万円未満)。

高い経費をかけなくても、ミニマム顧問契約をしておくだけで自分だけの税金相談が可能です。

確定申告が必要かどうかの判断や、正しい節税方法もわかりやすく教えてくれます。

初回相談は無料かつ、オンライン面談も可能!

ネットビジネスに関して詳しく、頼りになる税理士が必要な人は、おまかせTAXミニマム税務顧問へ相談しましょう。

初回相談0円!決算時だけの利用も可能

税理士ドットコムは希望に合った税理士を紹介してくれる

税理士ドットコムは全国6,400人いる税理士から、自分に合った人を紹介してくれるサービスです。

東証グロース上場企業が運営し、17年以上の歴史と累計28万件以上の紹介実績を持ちます。

アフィリエイトをはじめとする、ネットビジネスに強い税理士も紹介可能です。

自分に合った費用や税理士の選び方も教えてくれるので、初めて税理士を付ける人でも失敗しません。

自分の納得がいく1人が見つかるまで、人数の上限なく完全無料で紹介。

原則依頼から1営業日、最短当日の紹介も可能なスピード感も特徴です。

依頼したい業務や使っている会計ソフト、所在地や税理士の人柄など、まずはコーディネーターに気軽に希望を伝えてみましょう。

植村会計事務所は税理士が現役アフィリエイター

植村会計事務所の税理士・植村拓真氏は、現役のアフィリエイターです。

税務知識だけでなく、実際に自身がアフィリエイトをしている肌感も併せ持っているため、アフィリエイターにとっては鬼に金棒です。

「アフィリエイトの確定申告については、日本トップクラスに強い」と自負しており、ブログやSNS・YouTuberなどの多くのアフィリエイターの顧問として担当しています。

移り変わりの激しいネットビジネス業界ですが、顧問先との情報交換により常に最新情報をキャッチしているのも特徴の一つです。

依頼に関する相談は無料で受け付けているので、まずは気軽に問い合わせましょう。

税理士事務所センチュリーパートナーズは副業するサラリーマンの相談実績が豊富

東京都渋谷区恵比寿に拠点を構える税理士事務所センチュリーパートナーズは、副業をするサラリーマンへの支援実績が豊富なのが特徴です。

会社員として働く人にとって、確定申告は大きなハードルに感じるでしょう。

本税理士事務所では、個人事業の確定申告を50,000円からのリーズナブルな料金で受け付けています。

「初めて税理士に頼むけれど、いきなり大きな金額を払うのは不安」と思う人にはぴったりです。

その他の料金もHPに明記されており、透明性が高く顧客志向の強いことが分かります。

アフィリエイトやオークションなどのネットビジネスにも強いですが、仮想通貨取引の確定申告にも対応しており、時代の流れにしっかりと対応しているのも見て取れます。

相談は無料で行っているので、副業収入の確定申告をしたい人はぜひ問い合わせましょう。

税理士法人エールは確定申告の依頼で節税コンサルが無料

税理士法人エールでは、確定申告を依頼すると通常31,500円かかる節税コンサルを無料で受けられます。

下記のような自分では判断が難しい節税対策の相談が可能です。

- 紛失した請求書を経費に計上したい

- 個人事業と法人のどちらが節税になるか知りたい

- 家族へ給与を払うときの注意点を知りたい

税理士の永江将典氏はネットビジネスを得意領域としており、領収書を丸投げすれば節税対策を行った上で確定申告を代行してくれます。

名古屋に拠点を構えていますが、オンラインで申し込むと確定申告代が割引されるので、遠方に住んでいる人にもおすすめです。

「とりあえず丸っと任せたい!」と思う人は、ぜひ問い合わせましょう。

蔵田経営会計事務所は顧問料が月10,000円から

蔵田経営会計事務所は、新設3年以内の法人なら顧問料が月10,000円からとリーズナブルな料金設定が特徴です。

ネットビジネスを営む法人の支援を得意としており、法人税の節税だけでなく法人成りの支援も積極的に行っています。

そのため主に法人を設立してネットビジネスを行っている人や、独立開業を目指す人におすすめです。

蔵田経営会計事務所は開業3年で100社以上と契約し、そのうち8割以上が新設法人でした。

新設法人の支援のノウハウを蓄積し、新設法人に絞った部門を作ることでこのような低価格を実現しています。

「開業したばかりで高い固定費をかけたくない、でも税理士は付けたい」と悩んでいる人はぜひ問い合わせましょう。

ネットショップ・ECサイトに強い税理士5選!輸入・輸出取引も解決

ネットショップやECサイトに強い税理士を5社紹介します。

ネットショップで物販をしている人の中には、海外からの輸入・輸出を行っている人も多いでしょう。

特に国境を越えてお金が移動する海外との取引では、一気にわけが分からなくなる人もいるはずです。

そのような悩みを解決してくれる税理士を見ていきましょう。

東京IT会計事務所はネットビジネスの申告実績が年間100件以上

東京IT会計事務所は、年間100件を超えるネットビジネスの申告実績を持つ税理士事務所です。

消費税だけでなく、為替換算といった専門知識が求められるネット物販。

東京IT会計事務所なら、顧問契約を結べば毎月の記帳代行から申告書の作成まで一気通貫でサポートしてくれます。

料金は年商1,000万円未満で、月額顧問料14,000円、確定申告代20,000円とリーズナブルな価格が魅力です。

月額料金は記帳代行代が含まれています。

特に確定申告代は業界でも特に低価格で、年間コストは約20万円から依頼が可能です。

売上が伸びてきたときには、法人成りの支援も行ってくれるため、長きにわたって支えてくれる存在になってくれます。

税理士法人ファシオ・コンサルティングはLINEスタンプの確定申告も可能

税理士法人ファシオ・コンサルティングはLINEスタンプの売上の確定申告もサポートしてくれます。

気軽に販売できるLINEスタンプも、経費を差し引いて20万円以上の利益が出たら確定申告が必要です。

副業をしており確定申告に慣れていない人も、88,000円でスポット契約が可能です。

他にもECショップ事業者への支援実績も豊富で、代表の八木橋氏は「楽天EXPO」や「楽天カンファレンス」にて4回連続で講演した実績を持ちます。

EC特有のコスト・取引に精通しており、確かな知識で事業者が思い描く未来の実現をサポートします。

本格的なECショップ運営をしている人も、ぜひご検討ください。

日本ITビジネス会計株式会社はパソコン仕事専門の節税サービスを提供

日本ITビジネス会計株式会社は、せどりやオークションなどのパソコン仕事の節税対策に特化した税理士事務所です。

代表の堀氏は新聞や雑誌、Webマガジンの取材記事に掲載された実績を持ち、個人事業向けの書籍も出版しているパソコン仕事の専門家です。

効果的かつ法律に則った節税対策により、税務調査での追徴課税0円の実績も多数誇ります。

メールやチャットツール、Web会議にも対応しており、住んでいる地域を問わずどこからでも依頼が可能です。

相談や問い合わせは無料、また大阪の事務所にて予約制の無料相談・節税コンサルティングを行っています。

帳簿付けや書類作成は丸投げで依頼できるため、節税対策に困っている人はぜひ問い合わせましょう。

税理士法人ウィズはリーズナブルな料金が魅力

税理士法人ウィズは、本当に必要なサービスだけに絞ることで顧問料14,800円からのリーズナブルな価格を実現しています。

顧問料には記帳代行料も含まれているため、月々で追加の費用は発生しません。

訪問は年に2回ですが、まだ売上の大きくない人にとってはちょうど良い頻度です。

さらに税理士法人ウィズはネットショップに強みを持ち、全国30社超のネットショップの顧問を担当しています。

サポートはオンラインが中心ですが、分かりやすい資料とともに経営に踏み込んだアドバイスもしてくれます。

顧客が本当に必要とするサービスを提供する姿勢により、開業約20年でクレームはほとんど発生していません。

まさにネットショップを経営する人にジャストフィットする税理士事務所です。

税金Lab税理士法人は輸出入や越境ECに強い

税金Lab税理士法人は、海外との商取引がある事業者への支援を得意としています。

税理士は若手ながら25歳に税理士登録、4大会計事務所での勤務歴もあるベテランで、ITやECサイトに多くの知見を有しています。

記帳代行は領収書の丸投げでOK、連絡はChatworkやSlackに加えてWechatにも対応。

営業時間内であればスピーディーに返信をくれるきめ細やかさも売りです。

国内のECサイトだけでなく、Amazon・eBay・中国輸入のサポートも対応しています。

輸入消費税や仕入れ価格などの会計もしっかりとサポートします。

海外との取引を行っている人はぜひ問い合わせましょう。

ネットビジネスで得た所得の税金無申告はバレる!インフルエンサーは追徴課税

結論を言うと、ネットビジネスで得た所得の税金の無申告はバレます。

税務署はネット上の商取引の情報も調査しているためです。

2023年3月には、SNSやYouTubeでアフィリエイトを行っていたインフルエンサーの女性9人が、無申告により計約8,500万円の追徴課税を受けたことが明らかになりました。

参照元:読売新聞オンライン|「インフルエンサー」女性9人、計3億円申告漏れを国税指摘…8500万円追徴か

彼女らは報酬の一部を申告していなかったり、年によって確定申告をしていなかったりしていたようです。

このように「インターネット上の取引だからバレない」という考えは大きな勘違いです。

副業でネットビジネスをしている場合、所得が20万円を超えると確定申告をしなければなりません。

追徴課税は通常の所得税よりも重い負担となるため、必ず確定申告をしましょう。

ネットビジネスの経費計上でやりがちなミスを税理士が解説

ネットビジネスはインターネット上で取引が完結するのがほとんどのため、どのような費用が経費として認められるか分からない人も多いでしょう。

以下では経費として計上できる費用と、ネットビジネスの経費計上でやりがちなミスを解説します。

中には「これも経費にできるの?」という項目もあるはずなので、しっかりとチェックしましょう。

アフィリエイトネットビジネスの経費として計上できる主な費用

ネットビジネスの経費として計上できる主な費用は、以下の通りです。

- 仕入れ・運送・梱包代

- サーバーやシステム代

- 事務用品・パソコンや周辺機器(消耗品)の購入代

- 通信費(Wi-Fi・スマホ)

- 書籍やセミナーなどの勉強代

- 出張費

- 取引先との飲食費

- 外注費

- 家賃・水道光熱費

一言で言うと、事業に関係している出費であれば経費に計上できます。

代表的なのは物販で発生した仕入れや運送・梱包代です。

これらは商品を販売するために必要な出費のため、経費として認められます。

ブログアフィリエイトをしている人なら、サーバー代やWordPressのテーマ代も事業に必要な経費です。

会計ソフトの料金も同様です。

文房具などの事務用品、仕事で使うパソコンや周辺機器、Wi-Fiやスマホの通信費も経費にできます。

仕事の勉強のために書籍を購入・セミナーへの参加をしたなら、それも事業のための出費です。

商談や接待のためにかかった飲食費や、そのための交通費や宿泊費も経費に計上できます。

ライターや動画編集者を外注したなら、外注費も立派な経費です。

家で仕事をしている人は、家賃や水道光熱費も経費に計上できます。

ただしその際は家事按分と言い、事業に使っている面積や範囲のみが経費となります。

例えば1LDKの自宅の1部屋を仕事に使っているなら、経費にできる家賃はおよそ30〜50%で、水道光熱費も考え方は同じです。

ネットビジネスの確定申告・経費計上でやりがちなミス

ネットビジネスの確定申告でよくあるミスには、以下が挙げられます。

- アフィリエイト報酬の計上を発生日ではなく振込日にしている

- ASPやクラウドソーシングサイトの手数料を経費にしていない

- 10万円以上のパソコンや消耗品を一括で計上している

- 動画・写真撮影のための美容院代を経費にしていない

アフィリエイト報酬は、発生日から振込日までにタイムラグがありますが、売上として計上するのは発生日です。

これは報酬が約束されたタイミングで売上が発生したとみなす、実現主義という原則があるためです。

特に報酬の発生から振込までに年をまたいでいると、申告ミスにつながるので注意しましょう。

またASPやクラウドソーシングサイトを使っていると、報酬からサービスの利用料が引かれます。

この場合、報酬の総額を売上として、手数料を経費として計上しなければなりません。

入金額を売上にすると売上の過少申告となり、特に消費税が発生するギリギリのラインにいる人は税務署に厳しくチェックされます。

10万円を超える消耗品を経費に計上する際には、減価償却が必要なため一括で計上しないよう注意が必要です。

ただし令和6年3月31日までは、青色申告をする中小事業者や個人事業主に限り、30万円未満までは一括で計上できる特例が適用されます。

参照元:国税庁|中小企業者等の少額減価償却資産の取得価額の損金算入の特例

動画や写真撮影、講演のために美容室を利用した場合、事業のために使ったため経費に計上できます。

「美容室代はプライベートな出費だろう」と思わず、仕事のために見た目を整えたなら経費にしましょう。

ネットビジネスに強い税理士の選び方3つ!IT領域を売りにしている

特にネットビジネスの場合、その道に強い税理士を選ぶ必要があります。

具体的には、以下3つのポイントに注目しましょう。

- ITやネットビジネス領域を売りにしている

- オンライン対応で業務を丸投げできるか

- 話しやすく相性が良いかも重要

それぞれ詳しく解説します。

ITやネットビジネス領域を売りにしている

税理士がITやネットビジネスに強いかどうかは、特に重要です。

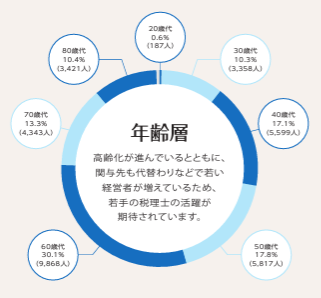

日本税理士連合会の第6回税理士実態調査によると、30代までの税理士は全体のわずか20%未満でした。

ネットビジネスを営む人は、主に20代から30代がボリューム層でしょう。

事業者と税理士に年齢のギャップがあることから、年齢の高い税理士はネットビジネスに詳しくない可能性があります。

ネットビジネスを知らない税理士には、一から事業を説明しなければならず、専門用語を説明しても理解してもらえない場合もあるでしょう。

それではコミュニケーションのストレスが多いだけでなく、ズレた節税対策や経費の計上漏れにつながる恐れがあります。

しかしネットビジネスに詳しい税理士なら、専門用語の説明もいらず、的確な会計や抜け漏れのない節税対策を行ってくれます。

年齢が絶対ではありませんが、ネットビジネスに詳しい税理士が多くないことを念頭に置いた上で、税理士の得意分野を調べるのが重要です。

オンライン対応で業務を丸投げできるか

やり取りをオンラインで完結でき、記帳から確定申告まで丸投げできる税理が望ましいです。

トレンドの移り変わりが激しいネットビジネスでは、競合のリサーチやGoogleのアップデートへの対応で忙しいはずです。

会計業務を丸投げできる税理士なら、自分の本業に集中できます。

もっとも、ネットビジネスに強みを持つなら、ITツールの導入やオンライン会議には対応してほしいところ。

オンラインで完結できる税理士のもう一つのメリットは、遠方に住んでいても依頼できる点です。

地方に住んでいる人の中には、近くにネットビジネスに詳しい税理士がいないという人も多いはずです。

ネットビジネスだからこそ、場所にとらわれず本当に依頼したい人を探しましょう。

話しやすく相性が良いかも重要

税理士とスムーズかつストレスなく意思疎通をするためには、相性も重要です。

相性が良ければ安心して業務を任せられ、自分は自分の仕事に集中できます。

相性を確かめるには、メールや電話だけでなく可能であれば直接会って話すのがおすすめです。

遠方に住んでおり出向くのが難しい場合は、ビデオ会議で会話しましょう。

加えてレスポンスが早いかどうかも重要です。

目安は通常の連絡なら、当日の営業時間内に返してくれるのが望ましいです。

回答に数日を要するときでも「○○日までに回答します」と、一次回答をしてくれる税理士だと安心できます。

スピーディーなやり取りを希望する人は、チャットツールに対応しているかも確認しましょう。

ネットビジネスで税理士に依頼したときの相場は月額10,000円から!コスト削減はスポット依頼

税理士に依頼したときの費用相場は、おおむね以下の通りです。

| 年商 | 顧問料 | 確定申告料 |

|---|---|---|

| 1,000万円以下 | 10,000円~/月 | 5万円~ |

| 3,000万円以下 | 15,000円~/月 | 10万円~ |

| 5,000万円以下 | 20,000円~/月 | 15万円~ |

| 1億円以下 | 30,000円~/月 | 20万円~ |

| 1億円超 | 要相談 | 要相談 |

税理士の依頼にかかる費用は、顧問料+確定申告料+オプション料の3つです。

費用を検討するときは顧問料だけで比べるのではなく、年間のトータルコストを比べましょう。

中には顧問料を安く抑えている代わりに、オプション料や確定申告代を高く設定している税理士も存在します。

なお確定申告のみを依頼する場合は、顧問契約を結ぶときと比べ割高になることがあります。

しかしそれでも顧問契約を結ぶよりは安く済みやすいので、コストを削減したい人はスポットで依頼するのもありです。

おまかせTAXミニマム税務顧問な月額3,300円で顧問契約できる

<年商1,000万円未満の個人事業・法人>

| サービス内容 | ミニマム顧問契約 | 通常顧問契約 | スポット契約 (決算時のみ) |

|---|---|---|---|

| 顧問料 | 月3,300円 | 月11,000円~ | ー |

| 決算書作成報酬(個人) | 96,000円 | 96,000円 | 124,800円 |

| 決算書作成報酬(法人) | 102,000円 | 102,000円 | 132,600円 |

| 仕訳チェック | 4,000円/100仕訳 | 顧問料に込み | 4,000円/100仕訳 |

※サービス料金の一部を紹介

おまかせTAXミニマム税務顧問なら、月額3,300円で顧問契約が可能!

所得税・住民税などの初歩的な疑問から、節税アドバイス、確定申告の対応方法までなんでも相談できます。

ネットビジネス事業が順調もしくは不調で、自分の力だけでは追いつかないと感じ始めたら、ワンランク上の通常顧問契約が適しています。

通常顧問契約は、税理士と定期的な面談ができ、資金繰りや事業に関するスピーディーな相談が可能!

知人には相談しにくい売上の話でも、信頼出来る税理士が1人いるだけで心理的に救われるでしょう。

\初回相談料0円/

信頼出来る顧問税理士が欲しいあなたへ

ネットビジネス事業者が税理士顧問契約を結ぶメリット7つ

ネットビジネス事業者が、税理士と顧問契約を結ぶメリットは以下7つです。

- 自分では把握しきれないお金のアドバイスを受けられる

- 申告漏れリスク軽減

- 資金繰りの改善

- 税務調査への対応

- 記帳業務の代行

- 事業者の作業負担軽減

- 節税(適正納税)

ネットビジネス事業者が税理士顧問契約を結ぶと、顧問税理士が税金面・事業面での強いサポーターになってくれるため、間違えた申告をしなくて済むだけでなく、いち事業としての信頼も得られやすいです。

税務知識のない人が、自分で調べて勉強したり作業したりすることもできますが、どこかで間違えるリスクも0ではありません…。

しかし、顧問契約を結べば、ネットビジネスの事業内容を把握したうえで、申告漏れや記帳ミスのない作業の代行も任せられるため、世間からの信頼も得られます。

節税面においては、自分だけのアドバイスを受けられるので、スポット契約では得られないメリットがあります。

ネットビジネス事業者ができる節税方法は?

個人でネットビジネスをしている場合、以下の項目が「経費」で計上できる可能性があります。

家事按分として事業分を経費に計上できる項目の例

- 電気代

- 携帯代、インターネット代

- 家賃の一部

- 固定資産税

- 自動車税

- 自動車の減価償却費

- 自動車保険料

- ガソリン代

- 駐車場代

上記の項目は、個人がネットビジネスとして使った割合を計算して経費にできる(家事按分)可能性があるものです。

税金は、「経費」と「控除」が多くなるほど支払う金額が少なくなるので、経費が増えれば必然的に節税につながります。

毎月10万円の家賃を払いながら住んでいる場合、ネットビジネスで使っている自宅のスペースが総面積の3割なら、10万円×0.3=3万円を毎月の経費として計上できます。

経費の知識は、自分にあれば節税できますが、なければ経費として申告していないため余計な税金を支払ってしまう可能性も…。

顧問税理士を結べば、自分だけの適切な節税方法を伝授・計算してくれるので、税金面で嫌な思いやたたかれるリスクが軽減されます。

月々の顧問契約費用が厳しい人は、確定申告時のみ税理士にお願いするスポット契約があります。

スポット契約は、ネットビジネスによる売上が多い年や、顧問契約をしていない事業者が、一時的に依頼できる契約です。

ネットビジネスに関する助言やアドバイスが欲しいなら顧問契約を、決算時のみ依頼したいならスポット契約を選びましょう。

\問い合わせはネットから簡単/

正しい経費計算で節税もできる

副業としてネットビジネスをしているサラリーマンができる税金控除対策3つ紹介

副業としてネットビジネスをしているサラリーマンができる税金の控除対策を3つ紹介します。

- 確定申告は青色申告でする

- 赤字が出たときでも確定申告をする

- iDeCoに加入する

賢く節税対策をし、利益を残しましょう。

確定申告は青色申告でする

確定申告をするなら、白色申告ではなく青色申告がおすすめです。

青色申告にすると、e-Taxでの提出なら65万円の控除を受けられるためです。

白色申告に控除はないため、これだけでも大きな差が生まれることが分かります。

青色申告をするためには、その年の3月15日までに開業届を提出する必要があります。

開業届は会計ソフトを使えば簡単に作成でき、税務署に提出するだけなので手間はかかりません。

しかし青色申告の会計作業には、手間と時間がかかります。

白色申告よりも会計方法が複雑な、複式簿記による記帳をしなければならないためです。

そのため普段は本業で忙しいサラリーマンは、税理士に丸投げするのがおすすめです。

赤字が出たときでも確定申告をする

赤字が出た年に確定申告をしないのはもったいないです。

具体的には、青色申告をしている個人事業主なら以下のメリットがあります。

- 赤字を翌年以降3年間繰り越せる

- 社会保険料を減額できる

- 信用を維持できる

青色申告をしている人なら、発生した赤字を翌年以降3年間にわたり繰り越せます。

そのため翌年以降に利益が上がったときに、節税対策が可能です。

健康保険料や年金保険料、住民税額は前年の所得によって決まります。

よって赤字を申告すれば所得が下がり、保険料や税額が減額される可能性があるのです。

赤字が出た年でも確定申告を行うと、税務署に対して事業の透明性をアピールできます。

iDeCoに加入する

iDeCoとは個人型確定拠出年金と呼ばれる、私的年金制度の一つです。

会社員であれば毎月23,000円を上限に拠出が可能で、掛金は全額所得から控除されます。

つまり年間で最大276,000円を所得から控除できます。

もう一つのメリットは、掛金は任意の金融商品に投資する形で運用しますが、運用益が非課税になる点です。

月々5,000円から1,000円単位で掛金を設定できるため、無理のないペースで始められます。

将来への備えと節税対策をダブルでできるお得な制度なので、ぜひ検討しましょう。

ネット物販やアフィリエイトを会社にバレたくなければ納付方法を普通徴収にしよう

副業していることを会社にバレたくない人は、住民税を普通徴収にすれば対策できます。

方法は簡単で、確定申告時に住民税の納付方法として普通徴収を選ぶだけです。

住民税の納付方法は、年4回にわたって自分で納める普通徴収と、毎月の給与から天引きされる形で支払う特別徴収の2種類です。

会社員は特別徴収で納めていますが、副業によって所得が上がると住民税額が上がるため、バレる原因になります。

普通徴収を選べば、副業分の住民税の納付書が自宅に届くので、コンビニやPayPayで支払えばバレません。

会社では引き続き、給与に応じた住民税額を支払うため、怪しまれにくくなるのです。

なお副業の所得が20万円以下の人は確定申告の義務がありませんが、住民税の申告は必要なため、忘れずに行いましょう。

\副業を会社にバレたくない人必見/

不安0でネットビジネスを成功させる