可愛い孫に自分の財産を相続させたいと思っても、何も手続きをしなければ孫は遺産を相続できません。

遺言書の作成や養子縁組、生前贈与など、孫に遺産を相続させる方法はいくつかありますが、すべて正しく手続きをしなければ、相続が無効になるどころかトラブルに発展するおそれもあります。

孫にも財産を残せるよう、正しい知識やトラブルの対策法を知っておきましょう。

この記事では孫に遺産相続させる方法や、トラブルの対策法について、詳しく解説しています。

まずは「相続」と「贈与」の違いについてお話していきます。

相続と贈与の違いは?知っておけば相続税対策にも!

「相続」も「贈与」も、どちらも財産の所有権を他人に渡す意味は同じですが、被相続人が生きているかどうかに違いがあります。

被相続人が存命中なら「贈与」、亡くなっているなら「相続」です。

被相続人とは、財産を渡す側、すなわちこの記事では祖父や祖母を指します。被相続人から財産を相続する側を「相続人」といいます。

相続と贈与では、基礎控除額や税額、遺言書の有無など様々な相違点があり、正しい知識を持っていればより多くの財産を孫に残せるでしょう。

まずは孫に財産を「相続」させる方法についてご紹介します。

遺産相続を可愛い孫に相続させる5つの方法!遺言書の作成と養子縁組で特別な手続きを

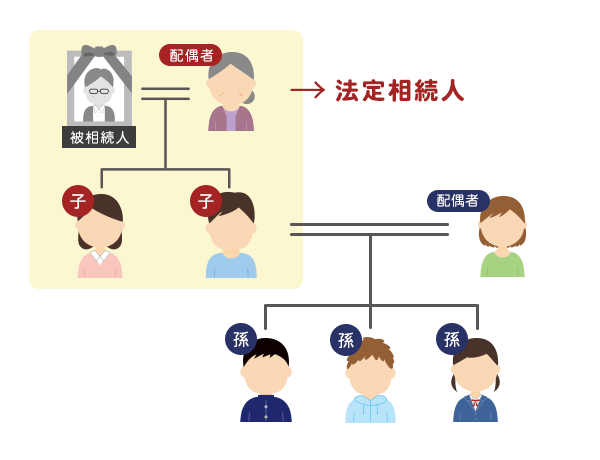

相続とは被相続人が亡くなった後に財産を渡すこと。

法律で定められた相続人は、被相続人の配偶者と子なので、特別な手続きなどをしないと孫に財産を相続させられません。

2015年1月に相続税法が改正され、税率や基礎控除等が変わった事により、これまで以上に対策が必要となる方が増えてきています。

一般のご家庭にこそ、事前の対策が必要な時代が来ています。

引用元:株式会社トリム

ここからは法定相続人でない孫に遺産を相続させる5つの方法をご紹介します。

紙とペンと印鑑があれば作成できる遺言書!最も手軽に孫へ遺産相続させる方法

遺言書とは、自分の死後に自分の財産をどのように処分するのかを記すものです。

財産を孫に相続させる旨を遺言書に書けば、孫が遺産相続することが法的に認められます。

紙とペンと印鑑があれば作成できるので、最も手軽に孫に遺産相続させる方法だと言えるでしょう。

しかし手軽に作成できるが故に、作成要件が厳格に決められており、書き間違いや曖昧な内容で遺言書が無効になる場合があるので注意が必要です。

紙とペンと印鑑だけで作成できる遺言書を「自筆証書遺言」といい、遺言書にはその他に2種類のものがあります。

遺言書の種類は次の通り。

- 自筆証書遺言

- 公正証書遺言

- 秘密証書遺言

自筆証書遺言

自筆証書遺言は先程ご紹介した通り、紙とペンと印鑑があれば作成できる遺言書です。

「自筆」とあるように自分自身で書かなければならず、他人が代筆したものは無効になります。

遺言書の効力は被相続人が亡くなった後に発生するので、それまで大切に保管しておかなければなりません。また被相続人の死後、遺言書を誰かに見つけてもらう必要があります。

家族や他人に預けるにしても、遺言書を勝手に開封すると法律違反になるので信頼している人に保管してもらいましょう。

令和2年7月より、法務局で遺言書を保管する「自筆証書遺言保管制度」が施行されました。

遺言書が作成要件を満たしているかどうか、遺言書保管官によるチェックが受けられるので、無効になる心配がありません。

相続開始時の家庭裁判所における検認も不要です。

また遺言書の破棄、隠匿、改ざんの恐れも無いので、気になる方はぜひチェックしてみましょう。

検認とは、相続が発生したときに、遺言書を預かっていた人や発見した人が家庭裁判所に提出し、相続人等に遺言書の存在を通知します。

検認はその後の偽造や変造、隠匿、滅失等を防止するためのもので、遺言書が有効であるかどうかの確認はできません。

公正証書遺言

公正証書遺言は、公証役場の公証人が作成する遺言書です。

公証人とは法律実務が豊富な人の中から法務大臣が任命した人で、公証人が作成した文書には法的な強制力が発生します。

作成された遺言書は原本が公証役場に保管されるので、紛失や改ざんなどの心配はありません。

公正証書遺言は公文書の扱いと同等なので、文書の真正を担保できます。

秘密証書遺言

秘密証書遺言とは遺言の内容を秘密にしたまま、遺言書の存在のみを公証人に証明してもらう遺言書。

秘密証書遺言は署名のみ自筆で書けば、代筆やパソコンでの作成も可能です。

遺言書を作成し、公証役場で自身の遺言書であることの証明手続きができれば、あとは持ち帰って自身で保管します。

できるだけ多くの遺産を孫に相続したいと考えているなら養子縁組

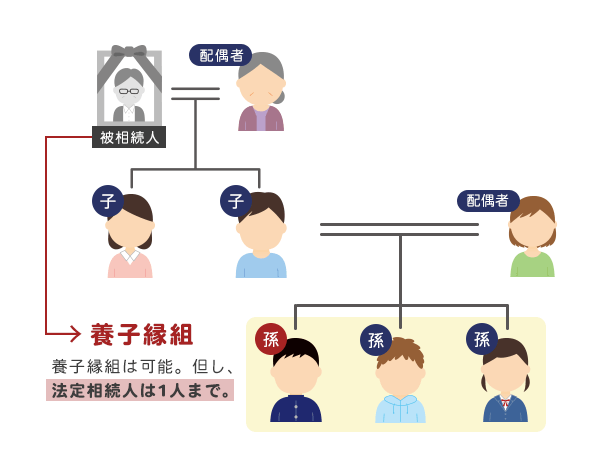

被相続人の子は法定相続人にあたるので、孫を養子縁組すれば親子関係が成り立ち、法定相続人になります。

相続税は相続人の数が多いほど少なくなるので、孫を養子にすれば相続税対策になるでしょう。

しかし養子全員が法定相続人として控除の対象になるわけではありません。被相続人に実子がいる場合、相続税法の税額計算で法定相続人として認められる養子の数は1人まで。実子がいない場合は2人までです。

また養子縁組により孫が法定相続人となった場合、孫は「相続税額の2割加算」の対象になります。

相続税額の2割加算とは、以下の人以外が相続した場合、相続税に2割を加算する制度です。

- 被相続人の配偶者

- 子

- 両親

- 代襲相続の孫

※代襲相続については後ほど解説しています。

養子縁組となった孫のほかに、被相続人の兄弟姉妹や甥、姪も対象になります。

相続税対策を理由に安易に養子縁組すると、かえって相続税が高くなることもあるので注意しましょう。

できるだけ多くの財産を孫に遺したいと考えているなら、まずは税理士や弁護士等への相談をおすすめします。

養子縁組とは血縁関係のない当事者の合意によって、法的に親子関係を発生させること。養子縁組の制度には「普通養子縁組」と「特別養子縁組」の2種類あり、相続で使用するのは基本的に「普通養子縁組」です。

普通養子縁組は戸籍上の実親との関係を継続したまま祖父母とも親子関係を結ぶこととなるので、二重の親子関係を作り出します。

孫を養子にして遺産を相続させても、自身の子、つまり孫の実の親も相続人になることが可能です。

ただし孫が未成年のときに養子縁組をすると、孫の実の親の親権はなくなり、孫の親権は祖父母に移ります。(民法第818条2)

また未成年の孫と普通養子縁組をするときは家庭裁判所の許可が必要です。

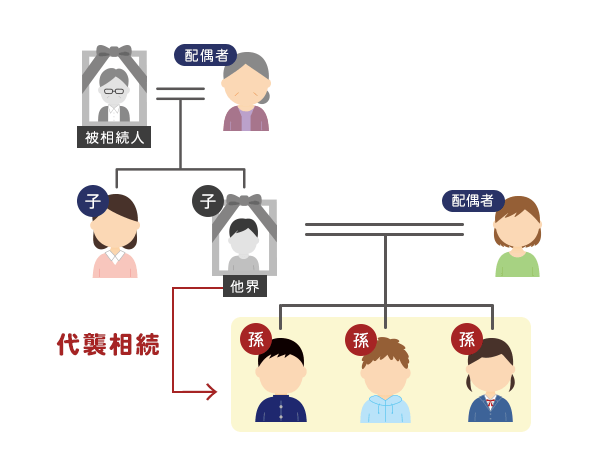

孫であれば代襲相続が可能

代襲相続とは、本来法定相続人である人が被相続人よりも先に亡くなっていた場合、孫や他の親戚等が法定相続人になる制度のことです。

代襲相続人は本来であれば相続人が取得するはずだった相続の権利をそのまま受け継ぐ形になるので、遺言書が無くても相続は発生します。

代襲相続は、相続人が既に亡くなっていることが前提なので、遺言状や養子縁組のように意図的にできるものではありません。

孫を生命保険の受取人に指定する

孫に財産を残す方法には、孫を生命保険の受取人に指定しておくものがあります。

生命保険金を受け取った場合、「法定相続人の数×500万円」の非課税枠が適用され、受け取った保険金から控除できる制度があります。

たとえば法定相続人が3人だった場合、受け取った保険金から1,500万円(3人✕500万円)を控除できる計算です。

しかし代襲相続でない限り、孫は生命保険の非課税額の対象になりません。

理由として、相続人以外が受け取った保険金は非課税にならないルールがあるからです。非課税どころか「相続税額の2割加算」や「贈与税の3年内加算」の対象にもなるので注意しましょう。

生命保険の税金は保険の契約者や被契約者、受取人の関係によって相続税、贈与税、所得税に分かれます。

今回は相続税を受け取る想定で解説しました。

孫にも相続させるなら遺産分割協議で相続人全員から同意を得る

遺産分割協議とはその名の通り、遺産を誰がどのように分けるのか、遺産の分割方法についての話し合うことを指します。

遺言書がある場合には、それに従って話し合いを進めましょう。

遺言書が無い場合は、民法で定められている割合にのっとって話を進めるのが一般的です。

遺産分割協議には相続人全員が出席するので、孫に遺産相続させることを、その場にいる全員が承諾すれば孫も遺産相続できるようになります。

ただし遺産分割協議は相続の発生後、つまり被相続人が亡くなった後に開かれるものなので、孫に遺産を相続させる確率は高いとは言えないでしょう。

確実に孫に遺産を相続させたいなら、その旨を記載した遺言書を作成するか、孫を法定相続人にするかのどちらかにしましょう。

被相続人が存命中に孫へ財産の所有権を渡す贈与の方法5つについて紹介

これまでは孫に財産を相続させる方法について紹介してきました。

ここからは被相続人が存命中に孫に財産の所有権を渡す、「贈与」の方法についてご紹介していきます。

暦年贈与は非課税対象

暦年贈与は1月1日から12月31日までの1年間で、贈与額が110万円以下だった場合に課税されない方法を指します。

暦年贈与での注意点は、相続が発生する3年以内に贈与した財産は、その後発生した相続の一部とみなされ、相続税の対象になることです。

ただし孫に贈与した場合は相続税の課税対象にはなりません。

連年贈与をするなら注意が必要!

「暦年贈与として毎年お金を渡せば、すべて非課税で渡せるのでは?」とお考えになった方もいるかもしれません。

しかし毎年同じ日に同じ金額を振り込むと「連年贈与」とみなされ、贈与税が発生する可能性があります。

先程紹介した暦年贈与は、その都度それぞれ違った理由で渡すのが本来の主旨です。

そのため大きな額を110万円以下に分けて毎年贈与すれば、「大きな額をただ単に分割しただけ」とみなされてしまいます。

このように毎年一定金額の贈与が最初から決まっていることを「定期贈与」といいます。定期贈与は、贈与を始めた最初の年に、合計の金額の贈与があったものとして税務署に判断される可能性が高いです。

連年贈与とみなされないために、毎年同じ日に同じ金額を振り込むのではなく、「入園祝」や「卒業祝」などの何らかの名目で異なる金額を渡すようにしましょう。

これなら暦年贈与の本来の主旨もしっかり踏まえられています。

また連年贈与をする場合、以下のことをしておくことをおすすめします。

- 贈与の度に契約書を作成する

- 贈与するお金は、受贈者が自由に使える状況にする

土地の相続なら相続時精算課税制度の検討を

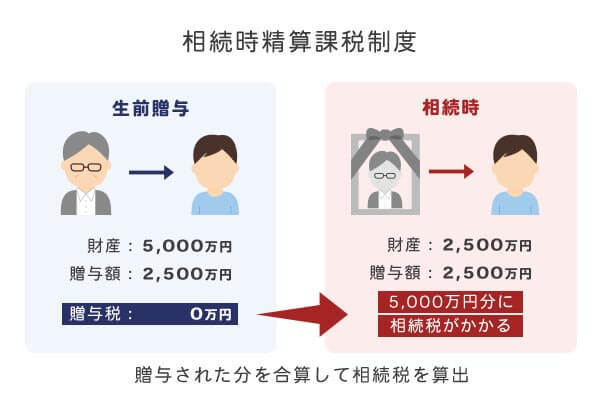

相続時精算課税制度は、税務署に申告すれば、2,500万円までの贈与税が非課税になる制度です。

主に土地など多額の財産を相続したい時に利用できます。

贈与財産や贈与回数に制限はなく、2,500万円の特別控除に達するまでは何度でも贈与ができます。もし2,500万円を超える贈与があった場合は、一律20%の贈与税がかかるので注意しましょう。

この制度は60歳以上の父母・祖父母が20歳以上の子や孫に対し、財産を贈与した場合に選択できます。

一見すると多額の節税になると思えますが、この制度は生前贈与した非課税分を相続時にまとめて精算するので、残念ながら節税にはなりません。

例えば5,000万円の財産を持っている祖父が、この制度を利用して孫に2,500万円を贈与したとします。このとき贈与した2,500万円は非課税の対象なので、特に税金を支払う必要はありません。

しかし祖父が亡くなり相続が発生したとき、相続時精算課税制度を利用して贈与した2,500万円分を合算して相続税を算出します。

つまり5,000万円分の財産で相続税を計算します。

またこの制度を利用すると、先程紹介した暦年贈与は利用できなくなるので注意が必要です。

節税にはあまり向かない制度ですが、これから値上がりする財産を保有している場合はこの制度の検討をおすすめします。

相続時精算課税制度は、贈与した時点での土地や不動産の評価額が、後に発生する相続時の評価になります。

贈与したときよりも相続時の評価額の方が高ければ、相続税の節税になるでしょう。

しかし値上がりを期待した財産が逆に値下がってしまうと、損をする可能性があります。

相続時精算課税制度は、暦年贈与や小規模宅地等の特例の併用ができなくなるので、利用を検討する際は税理士や弁護士などの専門家に相談するのをおすすめします。

教育資金のためなら1,500万円まで非課税

教育資金贈与は、子や孫1人あたり最大1,500万円の教育資金を非課税で贈与できる制度です。

この制度の要件は父母や祖父母が、子や孫、ひ孫の教育資金を一度に贈与すること。

受贈者1人あたりの総額は最大1,500万円までですが、贈与する子や孫の数に制限はありません。

複数の孫に教育資金を贈与すれば、相続税の課税対象になる財産を減らせるでしょう。

これは親が子の教育費を支払うのは「親の義務であり、扶養の一環」として判断されるため、どれだけ高い金額でも贈与税が非課税になるためです。

教育資金贈与制度の嬉しいポイントは、学習塾や習い事の費用にも適用されるところ。

塾や習い事へ支払う費用は1,500万円のうち最大500万円まで非課税になります。

さらに大学や専門学校へ支払う授業料の他に、入学金や入学試験の検定料、学用品の購入費、修学旅行費なども含まれ、通学定期代や海外留学の際の渡航費用も贈与できます。

様々な用途への適用が可能ですが、あくまでも教育資金のための制度なので、賭博やギャンブル、娯楽目的の出費などには適用されません。

教育資金贈与は、民間の金融機関に「教育資金非課税申告書」を提出し、教育資金贈与信託の契約を結んで贈与資金を預ければ利用できます。

一度に1,500万円を預けなくても、必要に応じて「追加教育非課税申告書」の提出をすれば何度も贈与資金を預けることが可能です。

贈与を受け取った子や孫が30歳までに贈与資金を使い切れずに教育機関を終了すると、もらったお金の残高に応じた贈与税を支払わなければならないので注意しましょう。

結婚祝いや子育て資金として贈与する

結婚・子育て資金の贈与にも非課税枠があります。

父母や祖父母が、20歳以上50歳未満の子や孫へ、結婚費用や子育て費用を贈与できる制度で、非課税枠は1人あたり最大1,000万円まで。そのうち結婚に際して支払う金銭は300万円が上限です。

| 贈与者 | 父母や祖父母 |

| 受贈者 | 20歳以上50歳未満の子や孫 |

| 非課税枠 | 1人あたり最大1,000万円 うち結婚に際して支払う金銭は300万円 |

子や孫は、父母や祖父母が贈与資金を振り込んだ金融機関の専用口座から、結婚や出産、子育てに必要な費用を引き出せます。

結婚や出産、子育てに充てた費用は領収書の提出が必要なので、安易に捨てずに大切に保管しておきましょう。

この贈与金の用途が認められるのは以下の通りです。

- 結婚式

- 披露宴

- 新居の礼金・敷金

- 妊娠、出産、不妊治療などにかかる医療費

- 幼稚園、ベビーシッターなどの子育て資金

結婚相談所に支払う会費や新婚旅行代、不妊治療のための海外渡航費は認められません。

またオムツや粉ミルク、ベビー服などの消耗品の購入費も、この制度の用途には認められていません。

保育園に入れなかったときの無認可保育園やベビーシッター代には、この贈与資金の利用が可能です。

孫が50歳になったときや、贈与者が亡くなった場合は専用口座に残った残高が贈与税や相続税の対象になるので、なるべく使い切れる金額をその都度贈与するのが好ましいでしょう。

最適な方法で孫へ遺産の相続や贈与を!メリット・デメリットを解説

ここまで孫に財産を渡す方法について紹介してきました。

利用する制度や金額によって、税金の種類や金額も異なります。

「節税のつもりが、かえって多くの税金を払うことになった」なんてことにならないよう、最適な方法で相続なり贈与なりしたいものです。

ここからは孫に財産を相続させるメリットとデメリットについてご紹介していきます。

メリットとデメリットを把握して、相続や贈与について考えましょう。

孫に遺産を相続させるメリットには手間を省けて直接財産を渡せるがある

孫に財産を相続させるメリットには主に次のようなものがあります。

- 相続の手間を省ける

- 孫に直接財産を渡せる

本来孫は法定相続人ではありません。

そのため通常の遺産相続であれば、祖父母が亡くなった場合は自身の子(孫の親)に財産が渡り、子が亡くなった後に孫に財産が相続されます。

この場合、祖父母から孫へ財産が渡るまでに2回の相続が発生するので、そのたびに相続税を納税しなければなりません。

祖父母から孫へ相続させることで相続税が発生するタイミングを一度にできますが、「相続税額の2割加算」があることも忘れてはいけません。

また孫に何か財産を遺したいと思う方もいるでしょう。

そのように思う方にとって、孫へ直接財産を相続したり贈与したりすることはメリットになります。

孫に財産を相続させるときのデメリットは税額の2割加算適用とトラブル発展の可能性がある

孫に財産を相続させるときのデメリットには次のようなものがあります。

- 相続税額の2割加算が適用される

- トラブルに発展する可能性がある

これまでに解説した通り、孫へ遺産相続するときは相続税が2割増しになります。

節税のつもりで孫に相続させようと思っても、通常より高い相続税を支払わなければなりません。

どちらの方がより多くの財産を遺せるのかは、税理士に相談するなどして、しっかり考えることが大切です。

また相続人が増えると1人当たりの相続する財産が減るため、相続人たちの間でトラブルになる可能性もあります。

親族や孫が、自分の財産を巡ってトラブルに発展するのはとても悲しいですよね。

相続については生前しっかりと話し合っておくことが大切です。

孫へ相続させるときに気をつけたいのは遺産を巡る親族間のトラブル

トラブルは無い方が良いですが、相続を巡る親族間のトラブルは発展しやすいもの。

実際にどのようなトラブルが起こっているのか、トラブルの対策方法についてご紹介します。

孫に遺産相続させると1人あたりの財産は当然少なくなる!不満はトラブルに発展

相続人の人数に限らず、遺せる財産には限りがあります。

相続人が増えれば1人あたりの相続する財産は、当然少なくなるでしょう。

それに不満を持つ他の相続人がいると、トラブルに発展しやすくなります。

孫と養子縁組をするときは様々なトラブルを想定!慎重に判断し遺産を相続

孫と養子縁組するときもトラブルの元はたくさんあります。

孫との養子縁組で発生する主なトラブルは次の通り。

- 実子とのトラブル

- 他の孫とのトラブル

- 相続対策とみなされる可能性がある

- 養子解消は難しい

養子縁組をすると孫は法定相続人になります。

相続人が増えると他の相続人の取り分は減るので、元々相続人だった実子と揉める可能性があります。

また養子縁組をして法定相続人になれる孫は1人までです。

孫が複数人いる場合は、全員が法定相続人になれる訳では無いので注意しましょう。

孫との養子縁組が明らかに相続税対策だと税務署にみなされると、養子縁組が無効になるケースがあります。

孫と養子縁組を結んだ後、なんらかのトラブルで養子縁組を解消したいと思う場面があるかもしれません。

しかし養子縁組の解消には養親と養子の双方の同意が必要です。

養子縁組をするときは様々なトラブルを想定して、慎重に判断しましょう。

また養親もしくは養子のどちらかが亡くなった後に養子縁組を解消するには、家庭裁判所の許可が必要です。

どちらかが亡くなった後に養子縁組を解消することを「死後離縁」といいますが、死後離縁をしても相続権は喪失しません。

孫にできるだけ多くの財産を遺したいなら非課税枠いっぱいの額を贈与

生前贈与の非課税額は最大1,500万円です。

これは受贈者1人分の額なので、父方や母方の祖父母の誰か1人が1,500万円の贈与をすると、他の祖父母は非課税枠を利用できなくなります。

孫にできるだけ多くの財産を遺したい気持ちは、多くの祖父母が思うことでしょう。

1人で非課税枠いっぱいの額を贈与して、他の祖父母とトラブルにならないよう注意が必要です。

遺言書や公正証書遺言書を作成する

遺言書には法的効力があるため、基本的には遺言書の内容に従って遺産の分割は行われます。

遺言書の内容があまりにも偏っていると、トラブルに発展しかねないため注意しましょう。

また遺言書の書式の誤りや、保管場所にも注意が必要です。

確実に遺言書を有効なものにしたいのなら、公正証書遺言書の作成がおすすめです。

財産目録を作成する

財産目録は相続人の財産を一覧に書き起こしたものです。

お金や不動産などのプラスの財産から、借金やローンなどのマイナスの財産まですべての財産を記載します。

財産の名称だけでなく、種類や数量、所在、価格などの情報も一緒に記載しましょう。

財産目録があれば、遺産分割協議も円滑に進みやすくなります。

また一部の相続人が被相続人の財産を隠してしまうトラブルの防止にもなります。

生前に親族とよく話し合う

相続の話に限らず、親族とよく話し合っておくことは大切です。

どんな財産があるのか、その財産はどうするのか、誰が相続するのかなど、なるべく相続人が集まった場で話し合いをしておくと良いでしょう。

可愛い孫に財産を残したいなら今のうちに色々相続方法を決めておく

可愛い孫に財産を残したいと思っても、気持ちだけでは財産を残せません。

財産の相続は自分の死後に発生するので、孫に財産を遺したいと思えば今のうちに色々決めておく必要があります。

大切な財産なので、時間をかけてしっかり考えましょう。

トラブルを最小限に抑えて、より多くの財産を孫に残すために、1人で悩まず税理士に相談してみてくださいね。

相続について最適な方法をアドバイスいたします。まずはお気軽にご相談ください。