副業は、年に20万円以上稼ぐと確定申告が必要です。

月収換算すると約16,600円以上ですが、この程度なら確定申告してない人も多いのではと感じます。

本来確定申告しなければならない人が無申告のままでいると、想定外のペナルティが課される可能性もあります。

副業で確定申告をしないとどうなるのか、具体的なペナルティやバレる理由を詳しく解説。

\手っ取り早く確定申告を済ませたい方はこちら/

▽確定申告の期限

2025年2月17日(月)~ 2025年3月17日(月)

▼副業の無申告がバレたときのリスクは大きい!

▼【要チェック!】アルバイトの副業をしている方は必見!

バイトで確定申告が必要な基準をわかりやすく解説

▼副業の確定申告をしなかったら…

確定申告しなかったときのリスクとペナルティの解説はこちら!

その後の法改正等に対応していない可能性がありますので予めご了承ください。

※万が一掲載内容に誤りがあり読者に損害が生じた場合でも当方は一切責任を負いません。

副業の確定申告してない人が多いのは本当?自分も大丈夫だろうと思っていたら大間違い

周囲の人やSNSを見る限り、副業で確定申告していない人の方が多いと感じやすいです。

みんなしてないなら、自分も無申告で大丈夫だろうと思っていたら大間違い。

副業だけで20万円以上稼いでいるなら、確定申告して所得税を支払う必要があります。

無申告でいるとバレたときのリスクが大きく、あとから後悔しても取り返しがつきません。

無申告のペナルティは加算税+延滞税

副業で確定申告しない人に対して課せられるペナルティは、不払いの所得税に対する加算税と延滞税です。

加算税は、悪質度に応じて無申告加算税か重加算税のどちらかを適用。

延滞税は、本来納付すべき期日の翌日から一定の利率で日々積み重なるため納税が遅れるほど損失が大きいです。

副業の税率は本業と副業の合計所得額により異なる

フリマ転売やネット副業の雑所得は、本業と副業の合計所得額に応じた税率が適用されます。

課税される所得金額 税率 控除額 1,000円 から 1,949,000円まで 5% 0円 1,950,000円 から 3,299,000円まで 10% 97,500円 3,300,000円 から 6,949,000円まで 20% 427,500円 6,950,000円 から 8,999,000円まで 23% 636,000円 9,000,000円 から 17,999,000円まで 33% 1,536,000円 18,000,000円 から 39,999,000円まで 40% 2,796,000円 40,000,000円 以上 45% 4,796,000円 (引用元:国税庁|所得税の税率)

| 本業(課税所得) | 副業(課税所得) | 所得税率 | 副業に対する所得税額 |

|---|---|---|---|

| 400万円 | 200万円 | 20% | 302,500円 |

| 180万円 | 2,000万円 | 40% | 5,204,000円 |

例えば本業の課税所得額が400万円で副業の所得が200万円の人は、所得税率20%が適用。

副業所得の税額は40万円です。

注意したいのが、同じく雑所得に含まれる暗号資産の利益。

本業の課税所得額が180万円でも、暗号資産の売却で2,000万円の利益が出れば支払う税金は大幅にアップ。

本業だけなら所得税は約10万円でしたが、副業分も合わせた所得税額は約530万円まで跳ね上がります。

申告分離課税対象の副業収入は本業収入と分けて税金を算出します。

税率は一律で20.315%です。

申告分離課税の対象(一例)

- 投資信託の利益

- 株取引の利益

- FX取引の利益

申告分離課税対象の取引で3,000万円の利益が出ると、税額は約600万円です。

副業収入の税率により、ペナルティの金額も大きく変わります。

所得税に加えて無申告加算税の支払いが発生する

無申告が発覚すると、未払いの所得税に加えて無申告加算税の支払いが発生します。

無申告加算税は、未払いの所得税額に対して一定の割合をかけて算出。

具体的な割合は以下の通りです。

| 税額 | 無申告加算税の税率 | ||

|---|---|---|---|

| 通常(調査後に納税) | 調査通知後、調査が入る前に申告 | 前年、前々年度も無申告 | |

| 50万円以下の部分 | 15% | 10% | 25% |

| 50万円超300万円以下の部分 | 20% | 15% | 30% |

| 300万円超の部分 | 30% | 25% | 40% |

未納税額が高額なほど、ペナルティの割合は高くなります。

前年や前々年度の無申告も同時に発覚すると、ペナルティの割合は10%増しとさらに高額に。

上記の割合をもとに、未納税額に応じた無申告加算税を計算しました。

| 無申告による未納税額 | 通常(調査後に納税) | 調査通知後、調査が入る前に申告 | 前年、前々年度も無申告 |

|---|---|---|---|

| 20万円 | 30,000円 | 20,000円 | 50,000円 |

| 100万円 | 175,000円 | 125,000円 | 275,000円 |

| 200万円 | 375,000円 | 275,000円 | 575,000円 |

| 400万円 | 875,000円 | 675,000円 | 1,275,000円 |

継続して副業で利益を上げているのに確定申告をしないと、高い税率で数年分まとめて無申告加算税が課されます。

毎月2万円ほど、年間で20万円の副業収入を申告していないと、2~3万円の加算税がかかります。

休日にアルバイトを掛け持ちしている人や、在宅で作業して収入を得ている人は、案外気付かないうちに稼いでいるものです。

副業の確定申告が必要だと気付いたら、調査が入る前に自分から申告しましょう。

意図的に申告しなかったら税率が高い重加算税が適用される

確定申告が必要なのを知っていて無申告なら、よりペナルティが重い重加算税を課せられる可能性もあります。

重加算税が課されるのは、仮装や隠ぺいがあったと認められるケース。

悪質な仮装や隠ぺいの例

- 税務調査で頑なに収入はないと言い張る

- 得た利益を銀行口座に入れず家の中に隠す

- ネットで無申告がバレない方法を検索している

バレないよう収入を隠す行動は、重加算税につながります。

重加算税の税率は以下の通りです。

| 税率 | |

|---|---|

| 通常 | 40% |

| 前年、前々年度も無申告 | 50% |

重加算税の税率は40%、前年と前々年度の無申告も発覚したら50%と高い税率でペナルティが課されます。

50万円以下は、加算税なら15%で済みますが、重加算税なら40%と2倍以上。

無申告加算税にはあった、調査前の納付で税率5%減免もありません。

無申告で税務調査が来てしまったら、せめて重加算税にはならないよう証拠を提出しましょう。

延滞税は発覚するまでの期間が長いほど高額になる

延滞税は、本来税金を納める期日の翌日から納税した日まで日割りで高額になっていくペナルティです。

所得税の場合、通常の納付期限は確定申告の期日でもある3月15日。

期日からの経過日数で、2段階に分けて延滞税が課せられます。

| 時期 | 税率の決め方 | 延滞税特例基準割合(令和5年の場合) | 令和5年の税率 |

|---|---|---|---|

| 納付期限翌日から2か月 | 年7.3%と延滞税特例基準割合+1%のいずれか低いほう | 1.4% | 2.4% |

| 2か月を過ぎた翌日以降 | 年14.6%と延滞税特例基準割合+7.3%のいずれか低いほう | 7.7% | 8.7% |

延滞税特例基準割合は年によって異なり、それぞれの時期により適用される税率も異なります。

2か月を過ぎて以降は延滞税の税率は4倍以上にアップ。

加速度的に税額は増えていきます。

令和5年3月に確定申告が必要だった所得税について、180日後(9月頃)に発覚・納税となった場合の延滞税は以下の通りです。

| 延滞税の対象となる未納税額 | 延滞税額 |

|---|---|

| 20万円 | 6,400円 |

| 100万円 | 32,300円 |

| 200万円 | 64,700円 |

| 400万円 | 129,500円 |

バレるまで待っていると、年単位の延滞税が課されるケースもあります。

加算税と違って延滞税は日々増えていくため、早めに申告と納税を行いましょう。

\まだ確定申告を終わらせていない方/

令和3年分では約3,800件の無申告がバレている

令和3年分の税務調査のうち、所得税の無申告がバレたのは3,828件。

1件あたりの無申告所得額は2,923万円、支払ったペナルティは497万円が平均です。

国税庁では、無申告者に対する調査を積極的に行うとしています。

無申告者に対しては、更なる資料情報の収集及び活用を図るなどして、実地調査のみ

ならず、簡易な接触も活用し積極的に調査を実施しています。

引用元:国税庁|令和3事務年度 所得税及び消費税調査等の状況

無申告がバレた約3,800件は、いずれも家や事務所を訪問する実地調査が行われました。

今後は手紙や電話、税務署への来所依頼など簡易な接触でも調査を行うとしています。

個人の副業レベルでも、怪しいと睨まれれば調査が入るのは時間の問題です。

まわりに確定申告をしていない人が多くても、正しく申告してペナルティのリスクを無くしましょう。

参照元:国税庁|令和3事務年度 所得税及び消費税調査等の状況

アルバイトで確定申告してない人が多いとどうなる?副業がバレる経路は4通り

事業レベルで大金が動く事案だけでなく、個人の小規模な副業でも無申告はバレます。

無申告がバレる経路は4通り

- アルバイト先企業の支払調書

- 銀行口座の入出金歴

- 匿名通報

- 不動産の購入

副業でアルバイトをしている人は、アルバイト先の提出書類から副業がバレる可能性もあります。

銀行口座の入出金は、国税局で確認可能。

匿名通報は郵送や電話だけでなく、国税庁の専用フォームからも行えてハードルが低いです。

多額なお金が動き、国に所有者が分かる不動産も購入すると目立ちます。

無申告で税金の支払いを逃れても、高額な商品を購入したり、生活水準が上がると怪しまれて調査が入ります。

アルバイトの副業は会社の支払調書からバレる

副業アルバイトで給料が発生すると、勤務先は支払調書に「誰にいくら支払ったか」を記録します。

勤務先が提出する書類と提出先は以下の通りです。

| 提出先 | 提出書類 | 提出の義務 |

|---|---|---|

| 税務署 | 源泉徴収票 | 一定の金額以上のみ |

| 市町村 | 給与支払報告書 | 原則全員 |

税務署には源泉徴収票を提出しますが、全員ではありません。

一定の収入を超えた場合のみ提出されるので、提出が不要な人もいます。

市町村に提出する給与支払報告書は、原則全員が提出しなければなりません。

提出書類をきっかけに調査を重ね、納めるべき所得税を納めていなければ税務調査の連絡が入り、無申告加算税が課されます。

アルバイト先の申告漏れがあると連鎖してバレる

アルバイト先が税務署に提出する源泉徴収票が虚偽だったり、確定申告に関して不正を行っていたら税務調査が入ります。

調査の過程で給与支払状況を把握すれば、アルバイトの無申告も同時にバレてペナルティが発生。

アルバイト先の経理が杜撰だと、源泉徴収票を発行してもらえず無申告になりやすいです。

源泉徴収票は、アルバイトに対しても発行が義務付けられています。

発行に応じてもらえない場合は、源泉徴収票不交付の届出書を最寄りの税務署に提出してください。

アルバイトでも、副業で20万円以上の収入がある人は必ず確定申告を行いましょう。

\20万円以上の収入がある方/

銀行口座の入出金履歴は税務署も確認可能

副業の報酬を銀行口座に入金している人は、入出金履歴から無申告がバレる可能性があります。

怪しまれるのは、本職の給与以外に頻繁に入金があるケースです。

銀行口座の動きは、調べる必要性があるときに税務署の権限で確認可能。

頻繁な入金について確定申告されているか確認され、なければ無申告としてさらに調査が進められます。

銀行口座の調査は、口座名義人の許可は必要ありません。

副業収入はバレていないと思っていても、まったく知らないところで調査は進んで申告漏れの証拠を固められている可能性も。

放置しておけば、無申告加算税が課されるのは避けられません。

なるべく早めに自分から申告して、ペナルティの軽減を目指しましょう。

匿名で副業を知る人から通報があった

無申告の副業収入を周囲に話すと、匿名で税務署に通報される可能性があります。

国税庁は通報専用フォームを作っており、通報は意外と簡単。

Twitterやインスタグラムで副業無申告をほのめかすと、不特定多数の人が確認できるため通報されやすいです。

副業について触れていなくても、給与収入だけでは無理そうな贅沢を頻繁に投稿しているケースも怪しまれます。

給与が少ない事務員なのに旅行へ頻繁に行っている、高級ディナーの写真を多く投稿しているといったケース。

仲間同士で口裏を合わせて黙っていても、周りから見て違和感があれば調査される可能性があります。

特に、給与を把握しやすい同じ職場の人とSNSが繋がっている人は、収入と支出のちぐはぐさが一目瞭然。

副業で20万円以上稼ぐなら、所得は隠さず申告してください。

不動産を購入すると調査対象になりやすい

建物や土地は価格が大きく、名義が変わると贈与や譲渡所得に関する調査が入りやすいです。

所得税に関する税務調査では、調査件数約31,000件のうち土地・建物の譲渡所得関係が13,000件と大きな割合を占めます。

不動産は税務署が毎月所有権移転に関する登記情報を法務局から得ているため、税務署には所有者情報が筒抜け。

不動産を買うほどの収入が申告されていなければ、怪しまれて調査が始まります。

「現金一括だから大丈夫」「個人間で売買するからバレない」とはなりません。

買ったのではなく譲り受けた(贈与)と主張しても、資産価値が110万円以上なら贈与税も発生。

確定申告せず大きな買い物をすると、無申告がバレる可能性も跳ね上がります。

「家や車を買う」と目標を立てて副業で稼いでいるなら、確定申告をしておいた方が余計な追加税を支払う必要がありません。

副業を始めた段階で、確定申告をしなければならないと思って準備をしておきましょう。

アルバイトで副業しているのに確定申告しないのはなぜ?

無申告のリスクが大きいのに、副業で確定申告をしない人が多い理由は5つあります。

- 確定申告が必要なほど利益がない

- そもそも確定申告を知らない

- 税金を払いたくない

- 面倒で放置している

- 会社が副業禁止でバレたくない

上記のうち、確定申告不要なのは20万円を超える利益がないときのみ。

他の理由で無申告がバレたら、どのような事情があっても無申告加算税や延滞税のペナルティが発生します。

税金を払いたくないのが理由で所得を隠す行動が見られたら、重加算税が課されるリスクも。

人によって確定申告をしない理由はさまざまですが、20万円以上の利益を得ているなら同調せず正しく申告しましょう。

確定申告をしないことによるリスクは、確定申告しないとどうなる?申告しないリスクとペナルティを解説をご覧ください。

副業の収入が年間20万円以下で確定申告がいらない

副業の確定申告が必要なのは、年間の副業所得が20万円を超える人です。

毎月定期収入があるなら、ひと月あたり16,600円が目安。

副業でちょっとしたお小遣いを稼ぐ程度なら、確定申告は必要ありません。

生活必需品の不用品を売った利益なら20万円以上でも確定申告は不要

生活に必要なもの(生活用動産)の不用品を売った利益は課税対象ではありません。

資産の譲渡による所得のうち、次の所得については課税されません。

(1) 生活用動産の譲渡による所得

家具、じゅう器、通勤用の自動車、衣服などの生活に通常必要な動産の譲渡による所得です。

ただし、貴金属や宝石、書画、骨とうなどで、1個または1組の価額が30万円を超えるものの譲渡による所得は除きます。

引用元:国税庁|譲渡所得の対象となる資産と課税方法

フリマで不要になった自分の服や雑貨を売ったり、自家用車を売却したりして得た利益は20万円を超えても確定申告不要です。

ただし、転売目的で仕入れた生活用動産の利益は、事業所得とみなされ課税対象となる場合も。

同じ中古品でも、通常の生活で必要のないものは課税対象です。

貴金属や高級ブランド品、骨董品の売上が20万円以上なら確定申告を行いましょう。

利益が20万円以下なら売上が20万円を超えていても確定申告不要

経費を差し引いて手元に残った利益は20万円以下なら、売上が20万円を超えていても確定申告は不要です。

税務署では、確定申告がないと経費について把握できません。

売上だけで申告が必要だと判断されると、税務調査の対象となる恐れがあります。

確定申告しなくてもいい例

売上高:55万円

材料代・梱包代など経費:40万円

利益:15万円

材料代や梱包代は、領収書や利用明細がなければ経費と認められません。

経費がかかる副業を行う場合は、必ず証拠を保管しましょう。

申告分離課税対象の利益は金額によって納税が必要

申告分離課税対象の取引で利益を得ると、20.315%の税率で課税されます。

※不動産は税率が異なる場合あり

源泉徴収ありの口座は自動的に税金が控除されます。

源泉徴収なしの口座は、所得が20万円以下なら源泉徴収不要です。

申告分離課税となる代表的な取引は以下の通りです。

- 不動産取引

- 株取引

- FX取引

- 投資信託

源泉徴収ありの特定口座なら、証券会社が代わりに納税してくれるので確定申告は不要です。

証券会社の取引で無申告はすぐにバレます。

確定申告が必要かは、証券会社のマイページで確認しましょう。

確定申告をする必要があることを知らない

副業の確定申告をする必要がないと思っている人もいます。

副業で20万円以上利益が出れば、自営業者や会社経営者ではなくても確定申告は必要。

ネット副業では、確定申告時期が近づくとサービス会社が注意するメールを送るケースが多いです。

国税局は、近年取引が増えているネット取引を注視しています。

「知らなかった」と言い訳しても、無申告加算税は課されるため、事前に確定申告の知識を身に着けておきましょう。

| 動画で手っ取り早く確定申告の方法を知りたい人 | YouTube 国税庁動画チャンネル|自宅でできる確定申告 副業×スマート申告 |

|---|---|

| 分かりやすい解説本でじっくり理解したい人 | ささきえいた著 副業の確定申告が「かんたん」にわかる本 |

| SNSで気軽に豆知識を得たい人 | Instagram コモンズ|フリーランスの税金と確定申告 |

税金を払うのがイヤだから無申告でもバレないと思っている

確定申告をすると税金の支払いが発生するため、損するのがイヤで申告しない人もいます。

金額が少ないから、匿名取引だから自分はバレないと思っている人も少なくありません。

税務調査では、無申告の疑いがあればさまざまな資料から調査を進めます。

ネット取引なら、サービス会社への問い合わせで発覚。

現金取引でも取引先から履歴が出るため、まったく証拠を残さず稼ぐのは極めて難しいです。

税金を払いたくなくて利益を隠していたなら、悪質な隠ぺい工作があったとして重加算税が適用される可能性があります。

重加算税は、前年と前々年も無申告なら無申告の税額に対して50%のペナルティが発生。

返って多くの税金を支払うハメになるため、最初から正しく確定申告を行いましょう。

面倒で後回しにしていたら申告期限が過ぎていた

確定申告は面倒で時間がかかるイメ―ジもあり、気軽に始めた副業ほど後回しにしがちです。

確定申告期間は1か月程度しかなく、本業でも忙しくなりがちな年度末と時期が被ります。

税務署に行って手続きする暇がない人ほど忙しい人でも、無申告には変わりありません。

確定申告は、本来の期日を過ぎても手続き可能です。

延滞税や無申告加算税は課されますが、自分から早めに申告すればペナルティは軽減できます。

時間があるうちに無料の会計ソフトに入力したり、税務署の確定申告相談を利用したりしましょう。

会社が副業禁止のため確定申告でバレるのがイヤだから

会社に副業をバレたくないのが理由で確定申告をしない人もいます。

確定申告すると税額が変わるものの、会社が確認できるのは住民税が違う点のみ。

何かの書類が会社に送られ、副業先の名前や具体的な収入が伝わりません。

無申告でいる方が、会社に副業バレするリスクが高いです。

どうしてもバレたくない人は、以下の言い訳が利用できます。

- 保険が満期解約になり、満期保険金の受け取りで一時所得が発生した

- 積み立てていた投資信託の売却益が出た

働いて得たわけではない一時所得や、株や投資信託の売却益を得ても住民税額は変わります。

副業禁止の社則には違反しておらず、珍しくありません。

住民税が増えた詳しい理由までは会社側では把握できないため、上記の言い訳を使って確定申告をしましょう。

\まだ確定申告を終わらせていない方/

副業で確定申告してない人へのリスク!アルバイト分を申告しないと財産の差し押さえに発展

確定申告をして会社に副業がバレる可能性も、0ではありません。

無申告が発覚したときは、さらに悪い状況で会社にバレるケースもあります。

副業といっても、資産運用ならバレても問題ないケースが多いです。

副業の確定申告を行うと、翌年度分の住民税額が副業の儲け分に応じて増加。

厚生年金や健康保険は、会社員やパートなら給与をベースに計算するため変わりません。

自分から副業についてバラさなければ、確定申告そのものは大きな問題に発展しにくいです。

同じ会社で確定申告をせず副業している人がいても、自分がバレないとは言い切れません。

確定申告していない人が会社に多くいても、申告の準備をしておきましょう。

投資は副業ではなく資産運用だからバレても問題ない

株や暗号資産、FXは資産運用方法の1つであり、厳密に言うと副業ではありません。

法律で副業が禁止されている公務員でも、資産運用できます。

副業として投資を行うなら、以下の点に注意してください。

- 業務時間中にチャートの確認や売買を行わない

- 株のインサイダー取引

業務時間に投資の情報収集を行い、業務に支障をきたしているなら職務専念義務違反として懲戒対象となる可能性があります。

社内で知った情報をもとに株の売買を行うのはインサイダー取引にあたり、刑事罰の対象です。

法律やモラルを守れば、副業禁止の会社で投資がバレても特にペナルティもなく、隠す必要はありません。

確定申告をしても会社から問題視されないので、必ず申告しましょう。

副業を確定申告すると住民税額が変わってバレる可能性がある

所得が変わると住民税額が変わるため、経理から副業がバレる可能性もあります。

住民税の所得に対する税率は10%。

副業の所得が100万円なら、住民税額は1年あたり10万円増える計算です。

給与から控除される項目は他にも多くあるため、よほど多額の利益が出ていない限りは気付かれにくい傾向。

住民税額は変わりますが、副業の種類や勤務先は会社には分かりません。

会社の給与と住民税の計算が合わず質問されたら、資産運用の利益と答えるのも1つの手段です。

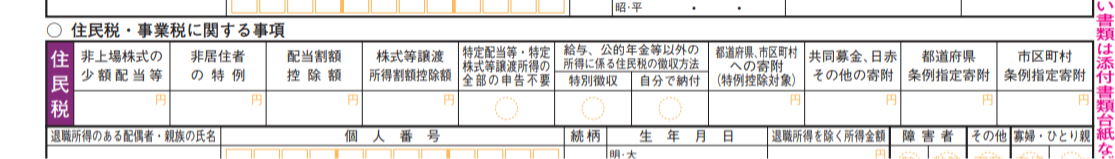

住民税は副業分だけ自分で納める方法が選べる

住民税でバレたくないなら、確定申告で副業分だけ納める方法を分けましょう。

確定申告表第2表の「給与、公的年金等以外の所得に係る住民税の徴収方法」で、自分で納付を選んでください。

(引用元:国税庁)

住民税の納付が2回に分かれますが、忘れず納付しましょう。

給与所得者は原則、住民税を全額自分で支払えません。

給与所得者の個人住民税は原則として特別徴収の方法により徴収しなければなりません。したがって、従業員の希望により普通徴収を選択することはできません。

引用元:東京都主税局

確定申告で納付方法を選ぶだけで、会社の給与明細に印字される住民税は給与相当額にとどまります。

会社に連絡する必要がないため、バレるリスクはほぼありません。

副業の無申告がバレると税務署から会社に連絡がいく

副業の無申告がバレて税務調査が入ると、所得税と住民税の納税が必要です。

所得税は自分で支払いますが、住民税は会社に税額変更の通知が届きます。

なぜ半端なタイミングで住民税額が変更になったのか、会社から理由を聞かれてバレる可能性があります。

問題なく確定申告できていれば、税務署は会社に連絡しません。

無申告で会社に変更の連絡がいく前に、期限内に確定申告して住民税額を確定させましょう。

税務署による連絡については、確定申告で間違いがあったら連絡はくる?訂正・修正申告のやり方と間違ったときのペナルティでも解説しています。

副業の税金未払いが続くと税務署に給与を差し押さえられる

税務調査が入って税額が決定後、いつまでも税金を未払いでいると最終的に財産の差し押さえに発展します。

給与所得者なら、手取り額の4分の1を限度に給与差し押さえも可能。

当然税務署から会社に連絡がいき、副業がバレるだけでなく税金未納も発覚します。

差し押さえができるようになるタイミングは、税務署から督促状が届いてから10日。

滞納者がこの督促を受けた場合で、その督促のため督促状又は納付催告書を発した日から起算して10日を経過した日までにその督促に係る国税を完納しないときは、差押えをすることができる。

引用元:国税庁|第47条関係 差押えの要件

督促状は、地方税の場合は納付期限から20日以内に発行しなければならないとされています。(地方税法329条)

もしすぐに納付できない額の税金が発生していたら、督促状が発行される前に延納できないか税務署に相談しましょう。

期限内に確定申告をした人は、所得税のうち2分の1を3月15日までに納税すれば残りは5月31日まで期限を延長できます。

\まだ確定申告を終わらせていない方/

副業は確定申告してない人多いがバレる!スマホでアルバイトを申告する方法も紹介

確定申告は、近年税務署に行かなくてもスマホから行えるようになりました。

原則書類の郵送や印刷が必要なく、税務署が閉まっている休日でも申告作業が可能。

自動計算してくれる部分もあるため、初めて確定申告する人や経理の知識がない人でもスムーズに操作できます。

正しく申告できるよう、基本知識からスマホで確定申告する方法まで順番に見ていきましょう。

確定申告の期間は原則として毎年2月16日から3月15日まで

確定申告の期間は、原則として2月16日から3月15日までと決まっています。

申告するのは前年の1月1日から12月31日までの所得について。

例えば、令和5年2月16日から3月15日に確定申告が必要なのは、令和4年の1月1日から12月31日です。

| 収入を集計する期間 | 確定申告期間 |

|---|---|

| 令和4年1月1日~12月31日 | 令和5年2月16日~3月15日 |

| 令和5年1月1日~12月31日 | 令和6年2月16日~3月15日 |

期限内に申告と納税を済ませれば、確定申告は完了です。(消費税の申告・納税は3月31日まで)

年度で収支を計算するのではない点、申告は3月15日までとなる点を間違えないでください。

税務署のe-Taxも期限間近は混雑しやすい

期限である3月15日が近づくと、税務署もe-Taxのサポート電話も非常に混雑します。

e-Taxでは、過去にアクセスの集中でうまく動作しない現象が何度か発生。

ギリギリの申告はうまくいかなかった時に間に合わず、リスクが高いです。

慣れない人こそ、期日には余裕を持って確定申告に取りかかりましょう。

必要書類は源泉徴収票と副業収入が分かる書類

副業の確定申告を行うときは、源泉徴収票と副業の収支が分かる書類も必須です。

副業がアルバイトなら、本業分とアルバイト分2つの源泉徴収票を用意してください。

領収書や支払明細書は、提出する必要はありませんが自宅に保管しておく必要があります。

事業化していない副業の確定申告(白色申告)なら、保存義務は5年間です。

紙で発行されているなら、年ごとにファイル等でまとめましょう。

確定申告書の作成にはマイナンバーが必要

確定申告書には、マイナンバーを記入する欄があります。

マイナンバーカードや通知カードのほか、マイナンバー記載の住民票でも確認可能です。

確定申告の期間に入る前に、マイナンバーが分かる状態にしておきましょう。

クレジットカード決済した経費は利用明細でも認められる場合がある

領収書がない経費は、クレジットカードで決済していれば利用明細書で代用できます。

領収書がないからと諦めず、正しく経費を計上しましょう。

経費が計上できれば、本当に得た利益に対してだけ税金が発生します。

とはいえ、利用明細書はあくまで「手続きによっては認められる場合がある」だけで、原則領収書を用意しなければなりません。

利用明細書が残っていても、経費として計上できないことがあります。

クレジットカードの利用明細書では、店名は分かっても何を購入したかの記載はありません。

購入したものが何なのか、もし調査が入ってもすぐに説明できるよう簡単な帳簿を付けておくと安心です。

利用明細書があるからと安心せず、領収書は確実に保管してください。

やり方がまったく分からない人は税務署で相談しながら確定申告する

確定申告について不安が多い人は、税務署で確定申告を行いましょう。

確定申告時期には特設コーナーが設けられ、相談員もいます。

相談しながら申告書を作成したい人は、収支の分かる書類をすべて持参しましょう。

前もって相談したい場合は、税務署に電話して事前に予約をとってください。

市町村役場や商業施設で行われている、無料の税理士相談も役立ちます。

確定申告マジで分からん。鬼分からん。税務署の人に全部直してもらうクソ野郎が私です。

引用元:twitter

確定申告は複雑で、慣れない人にとってやり方が分からないのは当たり前です。

なにも分からない状態で税務署に行ったり、間違っていたりしても怒られません。

申告が必要な人は、遠慮せず税務署に行きましょう。

スマホから確定申告するならマイナンバーカードが必要

スマホだけで確定申告を終わらせたいなら、マイナンバーカードが必要です。

利用できるスマホは、マイナンバーカード読み取り機能付きのものに限られます。

以下の一覧から、持っているスマホが対応しているか確認しましょう。

マイナンバー読み取り対応スマホとマイナンバーカードがあれば、事前手続きのために税務署に行く必要はありません。

E-Taxログイン画面から、マイナンバーカードによるログインを選んで手続きを進めてください。

確定申告書等作成コーナーから、所得税の申告を選んで画面の案内に従って入力しましょう。

必要事項の入力を進めていき、「送信完了」の画面になったら確定申告は完了です。

白色申告なら無料の会計ソフトで簡単に申告できる

白色申告は、無料の会計ソフトで簡単に帳簿を作って申告できます。

白色申告が無料でできる会計ソフト

気軽な副業であっても、確定申告を行うなら帳簿の作成が必要です。

白色申告の帳簿は、出費と収入を記載する程度の簡単なもの。

エクセルなど表計算ソフトを使っても管理できますが、確定申告では一から自分で入力が必要です。

会計ソフトなら、確定申告は作成した帳簿から自動出力され、必要な項目は全て埋めてくれます。

白色申告なら2年目以降も無料で利用できるケースが多く、取引先データも保存されます。

これからも副業を続けるつもりなら、会計ソフトを利用しましょう。

青色申告は開業届の提出と事前に承認申請書の提出が必要

青色申告は、副業でも開業届を出して青色申告承認を申請する必要があります。

青色申告できるのは、以下の所得がある人。

- 事業所得

- 不動産所得

- 山林所得

副業がアルバイトで給与収入を得ている人は、青色申告の対象にはなりません。

青色申告承認申請書は、青色申告する年の3月15日までに提出する必要があります。

年の途中で開業した人は、開業から2か月以内に提出すればOKです。

例えば、令和5年3月15日までに青色申告承認申請書を提出すれば、令和6年2月16日から受付開始の確定申告から青色申告になります。

| 確定申告期間 | 青色申告承認申請書の提出期限 |

|---|---|

| 令和6年2月16日~3月15日 | 令和5年3月15日開業届がまだの人は、開業後2か月以内 |

青色申告にすると、最大65万円の控除が受けられて大幅に節約できます。

一方で、帳簿が複雑で自分で管理するには簿記の知識が必要です。

会計ソフトを使えば管理の手間や負担は大幅に削減できますが、青色申告は一定の料金が発生します。

青色申告は、副業を本格化して規模を大きくしようと考えている人に向いています。

副業は確定申告した方がメリットも多い

20万円以上稼いでいる副業は、確定申告した方がメリットも多いです。

- 申告漏れで税務署から調査が入らない

- 赤字なら還付金が発生する場合もある

最も大きいメリットは、税務署から申告漏れの指摘を受ける可能性がなくなること。

確定申告が必要なのにしない人は、脱税行為を行っているのと同じです。

脱税は懲役刑もありえる違法行為。

よくニュースになるのは億単位の巨額脱税ですが、少額でも脱税に変わりはありません。

あとでバレるとペナルティ分だけ支払額も増えるため、無申告でいると常にバレないか不安を抱えることに。

確定申告した方が、何のリスクもなく堂々と副業をしてお金が使えます。

赤字で確定申告すると払い過ぎた所得税が戻ってくる

もし副業で赤字が出てしまったら、事業所得なら給与所得と損益通算できます。

損益通算すると、給与所得から赤字分を差し引いて所得税額を減少可能。

源泉徴収された分が払い過ぎとなるため、確定申告で還付金が受け取れます。

税金を払うばかりではなく、赤字のときも確定申告して節税にも役立てましょう。

\面倒な確定申告を丸投げ/