血縁関係のある親族が死去した場合、私たちは相続といった手続きを行います。

相続には、「単純承認」「限定承認」「相続放棄」といった3つの方法があり、故人の財産状況によってどれか1つを選択しなければいけません。

故人の財産には借金のようなマイナスの財産もあれば、もらえて嬉しい預金や不動産等のプラスの財産があります。

しかし、プラスの財産が多いのか、マイナスの財産が多いのかわからない場合、私たちはどの相続方法を選択すればいいのでしょうか?

この記事では、故人のプラスの財産もマイナスの財産も明らかではない時におすすめの「限定承認」についてわかりやすく解説!

限定承認を選ぶべき事例やメリット・デメリット、自分でできる手続きの流れも詳しく紹介していきます。

相続で選択すべき限定承認とは?

限定承認は、故人のプラスの財産やマイナスの財産がいくらあるのか分からない場合に、選択すべき相続方法です。

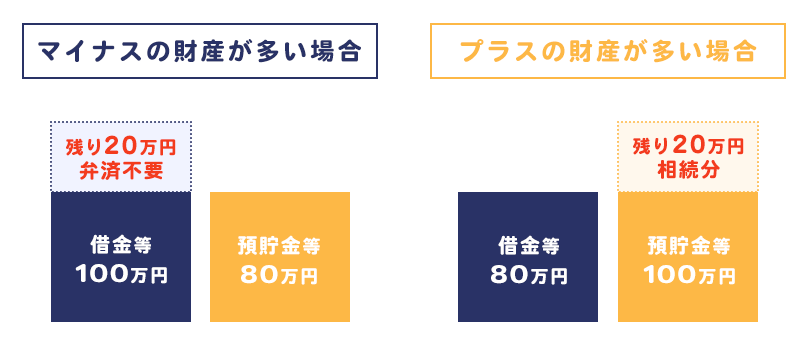

万が一、故人にマイナスの財産があったとしても、プラスの財産を超えた分は弁済しなくてもいい制度なので、借金がいくらあるのかわからない時に限定承認を選択します。

結果的に、借金等のマイナス財産がプラスの財産よりも少なければ、残ったプラスの財産はそのまま相続できる制度です。

ただし、限定承認を選択する場合は、相続開始後3か月以内に申告しなければいけません。

もし相続開始後の3ヶ月といった短い期間に、故人のプラスの財産・マイナス財産の把握ができるケースでは、次項で紹介する「単純承認」や「相続放棄」を選択したほうがいい場合もあります。

限定承認ではなく単純承認を選択するケース

単純承認とは、プラスの財産からマイナスの財産まですべて相続する方法です。

もし、故人に借金があったとしても、法定相続人が故人の借金を支払い続けます。

そのため単純承認は、明らかにプラスの財産が多いと判明した地点で選びたい相続方法となっています。

限定承認と迷いやすい相続放棄とは?

相続放棄は、プラスの財産よりも借金などのマイナスの財産が明らかに多い場合に選択します。

または、「自分は故人の財産争いに一切関わりたくない」「故人の預金もいらないから借金を引き継ぎたくない」といったケースでも選択が可能です。

相続放棄を選択すると、「自分は故人の相続人から外れます」といった申請の必要があるため相続開始後3ヶ月以内に家庭裁判所で手続きしなくてはいけません。

とはいえ相続放棄をすると、自分の次順位の人に相続権がうつるので、あまり親しくない相続人が故人の借金を負わされる可能性も…。

相続放棄にもメリットやデメリットがあるので、しっかりと把握してから選択すべき相続方法です。

限定承認を選択すべき事例は次の2つ!わかりやすく解説

限定承認は、相続財産の中に借金があったとしても、プラスの財産の範囲内で弁済ができる方法です。

しかし、借金があるとわかりつつ、どうしても手放したくない故人のプラスの財産がある場合はどうしたらいいのでしょうか?

単純承認を選択すれば、手放したくないプラスの財産は守られますが、借金もそのまま引き継ぎます。

だからといって相続放棄を選択すれば、借金だけでなく守りたいプラスの財産まで手放さなければいけません。

ここからは、限定承認を選択すべき事例を2つ紹介していきます。

①故人の自宅不動産をどうしても手放したくないケース

故人名義の自宅不動産はプラスの財産となるため、故人に借金があった場合は限定承認を選択し、自宅を競売で売却。そのお金で借金の弁済にあてることが可能です。

しかし、相続人が故人名義の自宅を手放したくない場合はどうしたらいいのでしょうか。

結論から言うと、上記のケースでは限定承認を選択し、「先買権(さきがいけん)」といった制度が利用できます。

先買権とは売買契約の間に介入し、誰よりも先に売却主から物を購入できる権利のこと。

先買権を利用すると、まず家庭裁判所が選任した鑑定人によって自宅不動産の評価額が決められます。

その後、決められた自宅不動産の評価額を相続人が支払うことで、故人の自宅不動産を誰よりも先に取得する権利を獲得できます。

しかしながら、相続人に自宅不動産の評価額の支払い能力がないと、先買権の利用が難しい可能性も。

「借金もあるけど守りたい自宅もある…」といった相続人は、限定承認を選択する前に、相続に詳しい専門家へ相談しましょう。

②借金などのマイナス財産を次順位の相続人に引き継がせたくないケース

プラスの財産よりも明らかにマイナス財産が多いケースでは、相続放棄といった選択もあります。

しかしながら、自分が相続放棄すると、自分の次順位の相続人に相続権がうつるだけなので、単純に故人の借金が身内の誰かに引き継がれていくわけです。

身内に故人の借金を背負わせたくなければ、限定承認を選択しましょう。

故人のプラスの財産は競売にかけて弁済に充てられるため、次順位の相続人には、借金等のマイナス財産が引き継がれることはありません。

限定承認を選択すべきか熟慮できる期間は、相続開始を知ってから3ヶ月以内。

故人が遺言書を残していない限り、相続人は故人の財産調査(故人の全財産を把握する調査)をする必要があります。

財産調査は時間も手間もかかったり、専門家に依頼をかけたりしないと正直難しい調査です。

限定承認のデメリットとは?驚くほど手間がかかる?

限定承認には、プラスの財産の範囲内でマイナス財産を弁済できるメリットがありますが、実際にはデメリットも存在します。

ここでは、限定承認のデメリットを具体的に紹介するので、限定承認を選択すべきかの判断材料にしてください。

①財産調査の手続きはとても複雑で面倒!限定承認は相続に強い専門家へ依頼するのが吉

故人の財産をひとつずつ特定していく財産調査は、とても面倒で莫大な時間も要します。多くの場合は、弁護士や司法書士、税理士などの専門家に依頼するのが一般的です。

財産調査は専門家に頼らず個人でも行えますが、遺言書やエンディングノートがない限り、かなりの時間や手間がかかるのも事実。

限定承認を選択する場合は、相続に強い専門家に相談し、財産の調査を把握することが最優先です。

「本当に損はしないか?妥当な選択なのか?」の判断をしてもらってから、限定承認の決断をしましょう。

②限定承認を選択したいなら相続人全員の合意を得る必要がある

故人の相続を限定承認にしたい場合は、法定相続人全員の手続きが必要です。

相続を知った日から3ヶ月以内に、法定相続人全員が合意の上、必要書類を持参し家庭裁判所へ限定承認の申し立てを行います。

自分と疎遠な法定相続人がいて合意を得られなかったり、一人でも単純承認を希望していたりすると限定承認の行使ができないので覚えておきましょう。

③限定承認の受理後は債権者への精算手続きが必要

限定承認が受理された後は、債権者(お金を貸してくれた人)へ故人が遺した借金の弁済をしていきます。

しかし、プラスの財産がマイナスの財産よりも少ないケースでは、債権者全員に満額での支払いができません。

債権者への精算手続きは必ず専門家に依頼し、弁済の優先順位を決めてもらいましょう。

限定承認には、故人の借金を相続しなくてもいいメリットもありますが、とにかく必要な手続きが多い上に、債権者への精算手続きも複雑です。この精算手続きが一番の手間でありデメリット。

不動産の限定承認は要注意!知らないでは済まない「みなし譲渡所得税」とは?

前述の「故人の自宅不動産をどうしても手放したくないケース」では、限定承認の選択をしないと先買権の利用ができないと紹介しました。

一般的に考えると、長年住んでいる自宅不動産は経年劣化がすすみ、不動産購入時よりも時価が値下がりするものです。

ところが限定承認を選択した場合、不動産等の自宅は、故人が当時購入した時価で相続人に譲渡したとみなされます。

そして現時点の不動産の時価が、故人が当時購入した時価よりも値上がりしていた場合、その差額に対して譲渡所得税が課税されてしまうのです。

これを「みなし譲渡所得税」といいます。みなし譲渡所得税は、相続人が準確定申告を故人の死亡から4ヶ月以内にする必要があるので覚えておきましょう。

限定承認の手続きは自分でできる?費用から流れを解説

単純承認に比べると、とても複雑に感じる限定承認の手続き。実際には専門家の力を頼らず、自分で手続きができるのでしょうか?

ここでは、限定承認が認められるまでの流れを紹介します。

限定承認の流れを知ろう!申告期限は相続開始後3ヶ月以内

限定承認を申請・承認されるまでの流れを紹介します。

限定承認が認められるまでのスケジュール

- 相続開始後3か月以内に、故人の最終住所地を管轄する家庭裁判所へ限定承認の申述を行う

- 家庭裁判所から「限定承認受理通知書」が送られてくるのを待つ

- 申述人もしくは相続財産管理人が精算手続きを行う

- 決められた期間内に、官報公告の手続きを行う

- 債権者に告知する

- 相続されたプラスの財産を売却して、債権者に弁済する

家庭裁判所へ限定承認の申述を行うには、必要な書類を一式揃えて提出しなければなりません。

実は書類の用意がとても大変で、故人の財産調査を済ませたあとに、財産の目録を細かく書かなくてはいけません。

遺言書やエンディングノートがない限り、相続開始後3ヶ月以内に故人の財産調査を完了させるのは困難な場合もあります。もし期間内に必要な書類が用意できないのであれば、家庭裁判所へ期間延長の手続きを行ってください。

次の項では、申述に必要な書類について紹介します。

限定承認の手続きに必要な書類とは?

限定承認の申述では、以下の書類の提出が必要です。

限定承認申述書には、当事者目録・土地資産目録・建物遺産目録・現金預貯金株式等目録が含まれます。

これらの各書式は裁判所の公式サイトからダウンロードできるので、必要な場合は印刷して利用しましょう。

相続人(申述人)が複数の場合は、相続財産管理人を選任する必要があるため、相続人の中から適任者を選んでください。

【共通で必要な書類】

- 被相続人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の住民票除票又は戸籍附票

- 申述人全員の戸籍謄本

- 被相続人の子(及びその代襲者)で死亡している方がいる場合、その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

【申述人が被相続人の(配偶者と)父母・祖父母等(直系尊属)(第二順位相続人)の場合】

【申述人が被相続人の配偶者のみの場合、又は被相続人の(配偶者と)兄弟姉妹及びその代襲者(おいめい)(第三順位相続人)の場合】

- 被相続人の父母の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 被相続人の兄弟姉妹で死亡している方がいる場合、その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 代襲者としてのおいめいで死亡している方がいる場合、そのおい又はめいの死亡の記載のある戸籍(除籍、改製原戸籍)謄本

限定承認に必要な費用は?思ったよりも安い1人800円

限定承認の申述に必要な費用は、収入印紙代の800円。ただし、相続人1人につき800円なので、複数人いる場合は人数分×800円が必要です。

その他は、連絡用の切手代を購入します。切手代は裁判所によって異なるため、申述する家庭裁判所で確認してください。

専門家が回答!限定承認の手続きは本当に自分でできるのか?

上記の項では、限定承認の申述の流れや必要書類を紹介してきました。

限定承認では、法定相続人全員の合意が必要なので、相続人全員の戸籍謄本が必要です。

相続人同士がスムーズに連絡がとれる場合は問題ありませんが、中には疎遠だったり所在が不明だったりするケースも…。相続人の連絡先がわからない場合だと、スムーズに手続きができません。

また、提出書類に記載する財産の目録に関しては、自力で調べ上げる人もいれば、専門家に調査を依頼する人もいます。

故人が生前遺した遺言書やエンディングノートがあった場合は、専門家の力を借りなくても自分で記載できるでしょう。

しかし、限定承認の中で一番大変な手続きは、故人の財産を売却・弁済する手続きです。

借金は債権者へ弁済する必要があるので、法律に従って公告や精算の手続きをします。

借金の精算手続きに関しては、専門家に依頼しないと、あとあとトラブルに繋がる可能性も!

限定承認に関しては、自分の力でできる部分もありますが、相続に強い専門家に相談するのが大前提です。

限定承認の手続きは信頼できるおまかせ相続名古屋へ

限定承認を選択する人の多くは、プラスの財産だけでなくマイナスの財産もあると把握している相続人です。

故人の借金や負債の詳細といったプライベートを、赤の他人に相談するのは恐らく不安でしょう。おまかせ相続名古屋では、守秘義務もあり、且つ、相続に強い税理士が誠意を持って対応しています。

他言することはないので、どんどん相談してください。料金体系やサービス、金額などが納得できるかも大変重要な要素です。

おまかせ相続名古屋では、限定承認を選択しようか悩まれている人に対しても、初回無料で相談を受け付けています。

自分だけではわかりにくい法律の手続きなので、ひとりで抱え込まず、お気軽にご相談ください。